|

Разделызарубежныйх стран России произведений криминология гражданская оборона география геодезия программирование |

Бухгалтерская оценка эффективности инвестиционного проекта (на примере ЗАО "Новоясенское")Бухгалтерская оценка эффективности инвестиционного проекта (на примере ЗАО "Новоясенское")СОДЕРЖАНИЕ ВВЕДЕНИЕ 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ БУХГАЛТЕРСКОЙ ОЦЕНКИ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ 1.1. Направления, этапы и содержание бухгалтерской оценки инвестиционного проекта 1.2. Показатели, используемые при оценке экономической эффективности инвестиционного проекта 1.3. Учет рисков при оценке эффективности инвестиционного проекта 2. АНАЛИЗ РЫНКА ИНВЕСТИРУЕМОЙ ПРОДУКЦИИ КАК ПЕРВЫЙ ЭТАП БУХГАЛТЕРСКОЙ ОЦЕНКИ ИНВЕСТИ- ЦИОННОГО ПРОЕКТА 2.1. Анализ внутрироссийского и внутрирегионального рынка молока 2.2. Уровень и динамика цен на сырьевое молоко и молокопродукты 2.3. Маркетинговая концепция ЗАО "Новоясенское" на среднюю и долгосрочную перспективу 3. АНАЛИЗ И ОЦЕНКА РЕСУРСНЫХ ВОЗМОЖНОСТЕЙ ЗАО "НОВОЯСЕНСКОЕ" В ОСВОЕНИИ ПРОЕКТА МОДЕРНИЗАЦИИ МОЛОЧНОЙ ОТРАСЛИ 3.1. Бухгалтерская оценка имущественного состояния ЗАО "Новоясенское" 3.2. Сочетание отраслей и структура товарной продукции ЗАО "Новоясенское" 3.3. Финансовые возможности хозяйства в освоении проекта 3.4. Расчет потребности модернизируемой молочной фермы в кормах 3.5. Переход на однотипные круглосуточные рационы как способ эффективного расходования кормов 4. РАСЧЕТ НОРМЫ ПРИБЫЛИ НА КАПИТАЛ, ИНВЕСТИРУЕМЫЙ ЗАО "НОВОЯСЕНСКОЕ" В МОРЕНЗИРАЦИЮ МОЛОЧНОЙ ОТРАСЛИ 4.1. Выбор метода расчета 4.2. Алгоритм расчета 4.3. Результаты расчета ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ ПРИЛОЖЕНИЯ ВВЕДЕНИЕ Данная дипломная работа представляет собой вторую, завершающую часть комплексной дипломной работы. Общее название дипломной работы - "Анализ и принятие долгосрочных инвестиционных решений". При этом часть 1 именовалась: "Разработка бизнес-плана инвестиционного проекта (на примере ЗАО "Новоясенское" Староминского района Краснодарского края)". Эту часть комплексной дипломной работы выполнила Л.Н. Заинкова, моя коллега. Вторая часть продолжает и завершает первую. Она именуется так: "Оценка эффективности инвестиционного проекта (на примере того же ЗАО "Новоясенское")". В обоих случаях речь идет об инвестиционном проекте модернизации молочной фермы указанного предприятия. Анализ, разработка и оценка инвестиционных решений представляют собой важнейшие разделы бухгалтерского управленческого учета. Значение этих разделов особенно усилилось в современных условиях, когда сельское хозяйство нашей страны перешло к росту и эффективному развитию после многих лет спада в первые годы перехода к рынку. Роль инвестиций в модернизацию отрасли, в первую очередь животноводства, резко возросла в связи с принятием и осуществлением с 2006 г. приоритетного национального проекта "Развитие АПК", инициированного Президентом РФ В.В. Путиным. Цель второй части комплексной дипломной работы состояла в выполнении бухгалтерской оценки инвестиционного проекта модернизации молочной отрасли ЗАО "Новоясенское". Суть и содержание этого проекта были изложены в первой части работы. Для достижения цели второй части дипломной работы были решены следующие основные задачи: 1. Обобщены теоретические и методические основы бухгалтерской оценки экономической эффективности инвестиционных проектов. 2. Проанализированы тенденции на рынках молока в России и в обследованном регионе - Краснодарском крае. 3. Выявлены и оценены ресурсные возможности ЗАО "Новоясенское" в освоении разработанного для него инвестиционного проекта. 4. Выполнена бухгалтерская оценка нормы прибыли на капитал, инвестируемый ЗАО "Новоясенское" в модернизацию молочной отрасли. При выполнении работы были использованы бухгалтерские и другие документы ЗАО "Новоясенское". 1.

ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ 1.1. Направления,

этапы и содержание Реальный экономический эффект от конкретного инвестиционного проекта может быть достигнут, если он, во-первых, действительно будет обладать внутренней новизной по сравнению с уже применяемыми аналогами в данном или в других предприятиях, а во-вторых, если при этом требуемые для реализации инновационного проекта инвестиции окупятся относительно быстро и будут характеризоваться сравнительно высокой нормой прибыли (т.е. отношением прибыли или чистых денежных поступлений к величине совокупных инвестиционных затрат) [21, 27, 28]. Из табл.1 видно, что направления оценки инновационных и инвестиционных проектов можно проклассифицировать по семи признакам: 1) по характеру оценки (т.е. по предмету оценки - что именно должно оцениваться); 2) по главной содержательной особенности оцениваемого проекта (т.е. по главному результату, который предполагается получить от реализации проекта); 3) по маркетинговой (рыночной) особенности проекта; 4) по потенциальному воздействию на общую эффективность хозяйственной деятельности предприятия, предполагающего реализовать оцениваемый проект; 5) по конкретным экономическим и иным преимуществам (социальным, экологическим и т.д.), открывающимся перед предприятием, реализующим проект, в сравнении с другими проектами или уже применяемыми на предприятии техническими, технологическими, организационными и иными решениями; 6) по признакам эффективности, обоснованно отбираемым из их совокупности для оценки данного проекта с учетом его специфики; 7) по непосредственным критериям (показателям), способным обеспечить комплексную объективную оценку, отражаемую в конкретно-числовой форме. Таблица 1 - Направления оценки инновационных и инвестиционных проектов

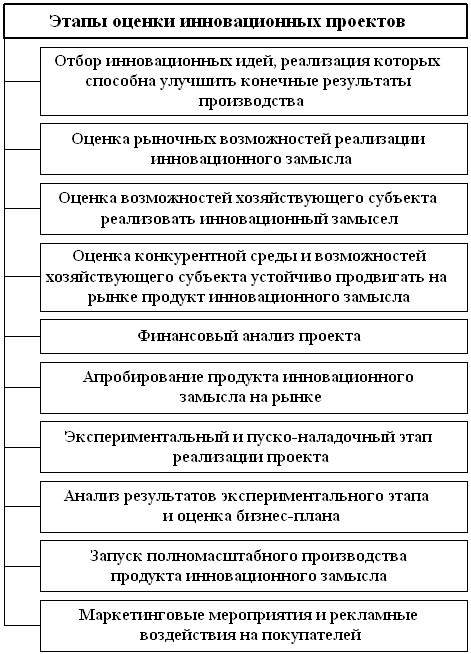

Несмотря на то, что инновационные и инвестиционные проекты можно и нужно оценивать по сходным семи направлениям, сам характер оценки применительно к типу проекта должен отличаться. Главное отличие чаще всего можно охарактеризовать с позиций общих и отличительных признаков формы и содержания, представляющих собой диалектическое единство [24, 25]. При этом в роли содержания будут выступать инновационные проекты, а в роли формы - инвестиционные. Так, по первому признаку, т.е. по характеру оценки обоснование инновационного проекта следует начинать с анализа его чисто содержательной стороны, т.е. сущности представляемой им инновации, а обоснование инвестиционного проекта должно начинаться с его внешне-формальной стороны, сводящейся к установлению способности проекта обеспечить своевременный возврат израсходованных на его осуществление финансовых ресурсов с тем или иным приростом (процентом на инвестируемый капитал). По признаку - главная особенность проекта - инновационные проекты следует оценивать по их способности положительно применить имеющиеся на предприятии технические средства, технологии и его другие внутренние качества, а инвестиционные - по их способности обеспечить инвестору (предприятию) получение большей прибыли или чистого дисконтированного дохода, т.е. превышение совокупных результатов применения проекта над совокупными расходами на его внедрение и использование в течение всего расчетного периода при приведении (дисконтировании) всех затрат конечных финансовых результатов к денежной оценке базового (начального) периода. При оценке с позиций маркетинговых последствий инновационные проекты следует изучать в общей системе рыночных связей и взаимодействий, т.е. необходимо сопоставить коммерческие возможности проекта с текущей и особенно с перспективной рыночной конъюнктурой, с предполагаемыми изменениями в соотношении предложения и платежеспособного рыночного спроса на продукцию, производство которой намечается проектом. Что же касается маркетинговой оценки инвестиционных проектов, то здесь главное состоит в выявлении индекса доходности инвестиций, т.е. отношения суммы приведенного (дисконтированного) эффекта к величине инвестируемого капитала. Главное при такой оценке - выявление самого факта вероятного превышения суммы приведенного эффекта над суммой инвестиций [32]. По признаку потенциального воздействия на общую эффективность хозяйственной деятельности предприятия оценка инновационных проектов должна быть направлена на выявление их реальной способности обеспечить положительную динамику развития хозяйствующего субъекта в средне- и долгосрочной перспективе. Оценка инвестиционных проектов с этих позиций может сводиться к выявлению их внутренней нормы доходности, т.е. в конечном счете к сопоставлению величины фактической нормы доходности инвестиций с требуемой инвестором величиной дохода на капитал [34]. Инвестиционный проект будет эффективным, если внутренняя норма доходности инвестиций будет равна или больше требуемой нормы доходности. По остальным сравниваемым при оценке проектов признакам различия между инновационными и инвестиционными проектами относительно незначительные. В ряде случаев они вообще могут отсутствовать, сводясь к единообразным по содержанию показателям. Чаще всего это и позволяет объединять инновационные и инвестиционные проекты в единое целое. Чтобы быть высокоэффективным, инвестиционный проект должен носить инновационный характер. Что же касается инновационного проекта, то он может быть успешно реализован лишь при наличии соответствующего ему инвестиционного проекта. Направления оценки указанных проектов должны включать 10 основных этапов [35? 36] (рис.1). Как видно из рис.1, на первом этапе следует выбрать и оценить инновационные идеи, реализация которых способна существенно улучшить конечные результаты деятельности хозяйствующего субъекта, изыскавшего необходимые для этого инвестиционные ресурсы. На втором этапе особые усилия необходимо направить на прогнозирование рыночных возможностей реализации инновационного замысла. На третьем этапе следует всесторонне оценить возможности соответствующего хозяйствующего субъекта реализовать инновационный проект. Ведь внутренние и внешние условия деятельности разных предприятий далеко не в одинаковой мере соответствуют требованиям внедрения конкретных проектов.

Рисунок 1 -

Основные этапы разработки и реализации На четвертом этапе, опираясь на широкий экономический анализ, требуется оценить конкурентные преимущества, слабости, угрозы и возможности предприятия сохранить и укрепить свои рыночные позиции в условиях усиливающейся конкуренции на внутренних и международных рынках. На пятом этапе необходимо, опираясь на процедуры финансового менеджмента, выполнить текущий и прогнозный финансовый анализ деятельности предприятия с учетом предполагаемой реализации инновационно-инвестиционного проекта. На шестом этапе, изучая и предотвращая возможные производственно-коммерческие риски, необходимо изыскать способы апробирования продукта инновационного замысла на соответствующих рынках. На седьмом этапе следует оценить результаты экспериментальных и пуско-наладочных работ, связанных с реализацией проекта. Цель этого этапа - обеспечить максимальное воплощение инновационного замысла, не допуская нежелательных отклонений реализуемого варианта от проектного. На восьмом этапе следует всесторонне проанализировать полученные результаты экспериментального этапа и прогнозной оценки бизнес-плана с тем, чтобы при необходимости внести в него необходимые коррективы. В некоторых случаях отказ от первоначального замысла может оказаться дешевле продолжения соответствующих работ, если выявится их заведомая неэффективность. На девятом этапе, в случае положительной оценки, полученной на предыдущем этапе, осуществляется полномасштабный запуск инновационного проекта при продолжении мер мониторинга и оценки получаемых результатов. На завершающем, десятом этапе осуществляются и оцениваются маркетинговые мероприятия и рекламные воздействия на потребителей в целях сохранения и приумножения объемов производства продукции, выпускаемой на основе соответствующего проекта. 1.2. Показатели,

используемые при оценке

На первом этапе рыночных реформ, а именно в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и охраны окружающей среды, социальных последствий реализации указанных проектов, условий предоставления государственных кредитов и др. Согласно указанным Методическим рекомендациям, для оценки может применяться комплекс оценочных показателей. Их состав и экономическое содержание приведены в табл.2 [31, 32]. В табл.2 помещено девять оценочных показателей, хотя на практике их число может быть более значительным. В конкретных случаях реально требуемый состав показателей может быть небольшим - до двух-трех, максимум четырех. На первом месте находится наиболее простой и обобщающий показатель, именуемый коэффициентом капиталоотдачи или коэффициентом общей экономической эффективности капитальных вложений (прямых инвестиций). Этот показатель представляет собой отношение прироста прибыли (вместо неё могут рассматриваться чистая продукция или чистый доход) к вызвавшим этот прирост капиталовложениям. На втором месте находится показатель, обратный предыдущему. Это срок окупаемости капитальных вложений. Он представляет собой отношение суммы капиталовложений (прямых инвестиций) к обеспеченному ими приросту прибыли (чистой продукции, чистого дохода) [28]. Следует иметь в виду, что инновации могут и должны находить применение не только в прибыльных, но и в убыточных предприятиях. В этих случаях в качестве оценочного показателя будет выступать не отношение прироста прибыли к вызвавшим его капиталовложениям, а например, сокращение себестоимости производимой продукции на каждую единицу капиталовложений, обеспечивших достижение этого результата. На третьем месте в числе оценочных показателей находится так называемый строительный лаг, т.е. период времени, необходимый для сооружения и монтажа оборудования, предусмотренного проектом. Иначе говоря, это период времени, в течение которого осуществляемые капиталовложения остаются в стадии незавершенного строительства. Понятно, что необходимо изыскивать и применять все необходимые меры для сокращения строительного лага. Таблица 2 - Состав и экономическое

содержание основных

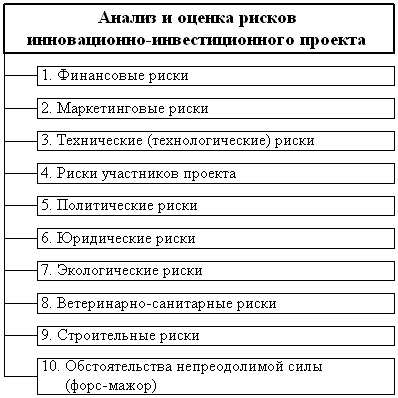

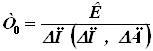

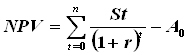

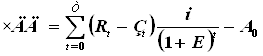

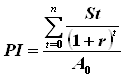

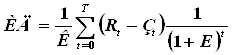

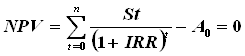

Четвертый показатель, именуемый как лаг освоения проекта, представляет собой период времени, необходимый для достижения предусмотренного проектом уровня отдачи от введенных в эксплуатацию новых объектов (других инноваций). Сокращение времени освоения проекта, как и строительного лага, будет способствовать повышению экономической эффективности капитальных вложений. В качестве пятого показателя эффективности проектов в таблице помещен так называемый минимум приведенных затрат. В дорыночный период он использовался как главный показатель народнохозяйственной эффективности капиталовложений. Сейчас он стал одним из относительно большого ряда показателей, но было бы неверным считать его полностью утратившим свою роль. Этот показатель полезно применять при сравнении экономической эффективности капитальных вложений путем сопоставления нескольких вариантов хозяйственных решений и выявлении такого проекта, при котором сравниваемый показатель (приведенные затраты) будет наименьшим. Приведенные затраты представляют собой сумму текущих производственных затрат (себестоимости производимой продукции) и капитальных вложений, приведенных к одинаковому с текущими затратами периоду с помощью нормативного коэффициента сравнительной эффективности капитальных затрат. Наиболее эффективным будет тот проект, при котором приведенные затраты в целом или на единицу произведенной продукции будут минимальными [33]. На шестом месте находится показатель эффективности, переводимый с английского языка на русский как норма прибыли на капитал, хотя этот перевод не совсем точный (по-английски этот показатель имеет два варианта названия: Return on Investment, сокращенно ROI, и Return of Assets, сокращенно ROA). По экономическому содержанию данный показатель близок к критерию эффективности прямых инвестиций, помещенному в таблице 2 первым. Он показывает, какая часть совокупных инвестиционных затрат возмещается (возвращается) в виде прибыли в течение одного интервала планирования (как правило, в течение одного года). Сравнивая рассчитанную величину нормы прибыли со средним (или минимальным) уровнем доходности инвестиций в регионе (стране), инвестор может прийти к обоснованному решению о целесообразности или, наоборот, невыгодности вложения средств в соответствующий проект. Главное достоинство показателя нормы прибыли на капитал состоит в простоте расчетов, в оценке прибыльности проекта. Однако при применении рассматриваемого показателя не учитывается реальная ценность будущих доходов. Кроме того, существует большая зависимость от выбранной для сравнения базовой величины прибыли. Норма прибыли определяется как средняя за весь период, а это весьма приблизительные показатели. Поэтому наряду с рассмотренными выше так называемыми статическими показателями в необходимых случаях применяют динамические показатели оценки эффективности инвестиций, основанных на принципах дисконтирования. Они дают возможность устранить основной недостаток статических показателей - отсутствие учета ценности будущих денежных поступлений по отношению к текущему периоду. Показатели, основанные на методах дисконтирования, в табл.2 приведены под номерами 7, 8, 9. Под седьмым номером приведен показатель, именуемый как чистая текущая стоимость проекта (от английского Net Present Value, сокращенно NPV). Этот показатель представляет собой разность между приведенной к текущему моменту (при помощи дисконтирования) суммы поступлений от реализации проекта и суммой дисконтированных инвестиционных затрат, возникающих в ходе осуществления проекта. В некоторых переводах с английского рассматриваемый показатель именуют как чистый дисконтированный доход (ЧДД), определяемый как превышение совокупных результатов (поступлений) над совокупными инвестиционными затратами. При использовании показателя NPV (по-русски - ЧДД) предпочтение отдается проекту, при котором рассматриваемый критерий имеет наибольшее положительное значение. Однако большее значение NPV не всегда соответствует наиболее эффективному варианту капиталовложений. Поэтому дополнительно применяется ещё один оценочный показатель. В таблице 2 он помещен под восьмым номером. Его наименование - индекс прибыльности (по-английски - Profitability Index - PI). Встречаются синонимичные переводы, например индекс доходности инвестиций (ИД). Данный показатель характеризует относительную прибыльность проекта, т.е. дисконтированную величину совокупных денежных поступлений от применения проекта в расчете на единицу инвестированных средств. Он рассчитывается путем деления дисконтированной стоимости притоков денежных средств на приведенную стоимость денежных оттоков. Этот показатель может использоваться для ранжирования проектов по уровню затрат, требующихся для освоения проекта. Чем больше рассматриваемый индекс будет превышать единицу, тем более эффективным и привлекательным будет проект. В дополнение к индексу рентабельности используют еще один оценочный показатель. Он помещен в таблице под девятым номером. Его название - внутренняя норма рентабельности проекта (от английского Internal Rate of Return, сокращенно IRR). Этот показатель представляет собой такую величину ставки процента, при которой чистая приведенная стоимость проекта будет равна нулю, т.е. приведенная стоимость ожидаемых притоков денежных средств будет равна приведенной стоимости оттоков, что обеспечит возмещение инвестированного капитала. Проект имеет смысл оценить как эффективный, если IRR будет превышать требуемую норму доходности в соответствующей отрасли экономики. Формулы (алгоритмы) для расчета перечисленных показателей помещены в таблице 3, а расшифровка буквенных обозначений этих формул - в таблице 3. 1.3. Учет рисков при оценке эффективности инвестиционного проекта При оценке эффективности инвестиционных проектов необходимо учитывать, что осуществление любого из них неизбежно связано с преодолением тех или иных финансовых, производственно-технологических, коммерческих и иных рисков. Их систематизация приведена в виде схемы на рис.2 [29, 37]. Таблица 3 - Алгоритмы расчета основных показателей

эффективности

Из рис.2 видно, что общую совокупность рисков освоения инвестиционных проектов можно разделить на 10 видов: 1) финансовые риски; 2) маркетинговые риски; 3) технические (технологические) риски; 4) риски участников проекта; 5) политические риски; 6) юридические риски; 7) экологические риски; 8) ветеринарно-санитарные риски; 9) строительные риски; 10) риски, связанные с форс-мажорными обстоятельствами. Таблица 4 - Расшифровка буквенных обозначений в формулах расчета показателей эффективности инновационно-инвестиционных проектов

Рисунок 2 -

Качественный состав рисков, связанных с достижением Финансовые риски возникают или усиливаются в связи с экономической нестабильностью в стране, инфляцией и другими подобными причинами, вызывающими удорожание кредитных ресурсов, рост цен на поставляемые для реализации проекта материалы и услуги. Маркетинговые риски связаны с неточными расчетами емкости рынка соответствующей продукции, со слабым анализом поведения конкурентов и т.п. обстоятельствами. Технические (технологические) риски возникают вследствие многообразных причин: ошибок в проектировании, недостатков в управлении, дефицита кормов, других материалов, нехватки квалифицированных работников и т.п. Риски участников проекта проявляются в сознательном или вынужденном невыполнении участниками (участником) договорных обязательств. Политические риски связаны с изменениями в таможенной политике государства, в налоговом регулировании экономики и с др. подобными обстоятельствами. Юридические риски возникают при нечетком оформлении документов (контрактов), при неотлаженности законодательства. Экологические риски носят многоаспектный характер и в немалой мере возникают при неотлаженности (нестабильности) законодательства в части требований к окружающей среде. Ветеринарно-санитарные и другие подобные риски связаны с распространением массовых заболеваний скота и птицы, болезней и вредителей культурных растений и животных. Строительные риски могут возникнуть как до завершения строительства соответствующих инновационных объектов, так и в период после их запуска в эксплуатацию. Строительные риски весьма разнообразны. Риски форс-мажорных обстоятельств нередко связаны с природными катаклизмами - землетрясениями, наводнениями, засухами и т.п. В отдельных случаях такие риски возникают по тем или иным социальным причинам (забастовки, мятежи, революции и т.п.) или в силу чрезвычайных техногенных событий (аварии, пожары и т.п.). 2. АНАЛИЗ

РЫНКА ИНВЕСТИРУЕМОЙ ПРОДУКЦИИ 2.1.

Анализ внутрироссийского и внутрирегионального

Поскольку в данной работе рассматриваются инвестиционные решения в молочном животноводстве, требуется проанализировать востребованность его продукции - сырьевого молока - на внутрироссийском и внутрирегиональном рынке. Известно, что финансирующие организации принимают положительные решения о поддержке конкретных инвестиционных проектов, если инвесторы будут уверены в перспективности, достаточной емкости внутреннего рынка соответствующей продукции. Как с этой точки зрения можно оценить емкость рынка молока и молочных продуктов России в современных условиях и в обозримом будущем? Будут ли востребованы российским молочным рынком добавочные объемы сырья для переработки? Для ответа на эти вопросы требуется выполнить анализ соответствующего рынка, использовав имеющиеся статистические материалы. Хорошо известно, что в предреформенные годы производство и потребление молока и молокопродуктов в России достигло более высокого уровня, чем в ряде западных стран. Об этом можно судить по данным о среднедушевом производстве молока в 1990 г., извлеченным из статистического сборника "Россия и страны - члены Европейского союза. 2003" (табл.5 [18]. Из табл.5 видно, что в целом ряде относительно благополучных стран Европы в 1990 г. среднедушевое производство молока было на том же уровне, что и в России, или даже заметно уступало соответствующим показателям нашей страны. Правда, ряд других стран существенно опережал Россию и в тот период (Австрия в 1990 г. произвела молока на душу населения 435 кг, Дания - 923 кг, Ирландия - 1542 кг, Финляндия - 548 кг, Франция - 463 кг, Швеция - 410 кг, Латвия - 708 кг, Литва - 848 кг, Польша - 415 кг). Таблица 5 - Производство молока на душу населения в России и ряде стран Европейского Союза в 1990 г., кг

Известно также, что, несмотря на относительно высокие показатели среднедушевого производства в 1990 г., избытка молока и молокопродуктов в торговой сети нашей страны в тот период не наблюдалось. Поэтому теперь, когда среднедушевое производство молока в России упало до 226 кг, должен был бы наблюдаться его большой дефицит. Но это не так. Молокопродукты имеются повсеместно. В чем причина? Относительно высокий уровень производства и потребления молока и молокопродуктов в предреформенные годы объяснялся значительными субсидиями государства. По имеющимся данным, доля государственных дотаций в розничной цене на основные продукты питания в СССР находилась в диапазоне от 14 % (сахар) до 74 % (говядина). Доля дотаций в розничной цене молока превышала 60 %, что делало его доступным для всех слоев населения. Одновременно государство субсидировало и производителей сельскохозяйственной продукции, с помощью дотаций стимулируя их к увеличению объемов ее производства. Либерализация цен 1992 г., отмена продовольственных субсидий, падение доходов граждан привели к ограничению покупательной способности населения. Кроме того, государство с той или иной скоростью ушло с агропродовольственных рынков. Их же рыночная инфраструктура в начальный период реформ отсутствовала. Все это и обусловило существенный спад потребления, а отсюда и производства продовольствия, прежде всего животноводческого происхождения [22, 23]. C 1990 по 2004 г. объемы производства молока в России уменьшились с 55,7 млн.т до 32,0 млн.т, или более чем на 40 %. При этом постоянно наблюдались более высокие темпы падения производства в крупных и средних сельскохозяйственных предприятиях, способных поставлять на переработку молоко более высокого качества (по показателям кислотности, бактериальной обсемененности, охлажденности). Увеличивающаяся часть производимого в стране молока стала приходиться на хозяйства населения и К(Ф)Х, где качество продукции по технологическим и иным причинам всегда было и будет существенно ниже стандартных показателей. Таблица 6 - Показатели динамики и

структуры молочного рынка

Динамика производства, реализации, импорта, потребления и экспорта молока из России в последние 6 лет показана в табл.6 [17]. |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(2)

(2) или (6)

или (6) (7)

(7) или (8)

или (8) (9)

(9) (10)

(10)