|

Разделызарубежныйх стран России произведений криминология гражданская оборона география геодезия программирование |

Анализ финансово-хозяйственной деятельности предприятия1.4 Сводные технико-экономические показатели Технико-экономические показатели деятельности предприятия приведены в табл. 1.11. Таблица 1.11. Сводные технико-экономические показатели

План по основным экономическим показателям у предприятия выполнен, за исключением прибыли и рентабельности. Фактические затраты на 1 рубль товарной продукции выше плановых на 7 копеек – это привело к снижению прибыли на 1393,1 тыс. руб. против плана. 2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕПРИЯТИЯ 2.1 Задачи анализа финансового состояния предприятияФинансовое состояние предприятия – это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени. Оно может быть устойчивым, неустойчивым (предкризисным) и кризисным. Следовательно, финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие активов и пассивов в изменяющейся внутренней и внешней среде, что гарантирует его постоянную платежеспособность и инвестиционную привлекательность в рамках допустимого уровня риска. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов производственной, коммерческой и финансовой деятельности. Если планы успешно выполняются, то это благотворно влияет на финансовое положение предприятия. Главная цель финансовой деятельности сводится к стратегической задаче увеличения активов предприятия. Для этого оно должно постоянно поддерживать платежеспособность и рентабельность, а так же оптимальную структуру актива и пассива баланса. Основные задачи анализа таковы: 1) Своевременное выявление и устранение недостатков в деятельности и поиск резервов улучшения состояния предприятия, а также роста его платежеспособности; 2) Прогнозирование возможных результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, создание моделей финансового состояния при разнообразных вариантах использования ресурсов; 3) Проведение мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление состояния предприятия Источником информации для анализа финансового положения являются бухгалтерский баланс (форма № 1), отчет о прибылях и убытках (форма № 2), приложение к балансу предприятия (форма № 3). 2.2 Вертикальный анализ баланса, анализ платежеспособности и ликвидности предприятияБаланс предприятия представлен в прил. 1. В действующем балансе ряд статей носит характер регулирующих, т.к. исключив их, можно уточнить оценку реального собственного капитала, находящегося в распоряжении предприятия. Пассив: Бн на начало = 12439; 1119, Бн на конец = 12639; 1376. Уплотненный баланс-нетто представлен табл. 2.1. Таблица 2.1.

Из данной таблицы 2.1 видно, что сумма финансовых ресурсов, находящихся в распоряжении предприятия, увеличилась за год на 452 тыс. руб. или на 96,77%. Следующей аналитической процедурой является вертикальный анализ, т.е. иное представление отчетной формы, в частности баланса, в виде относительных показателей. В таблице 2.2. структурно представлен баланс-нетто по укрупненной номенклатуре статей. Таблица 2.2. Структурное представление уплотненного баланса-нетто (вертикальный анализ)

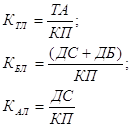

Как видно основными источниками финансовых ресурсов предприятия являются его собственные средства, доля которых увеличилась на 1,57% и составляет 9,82%. Большая часть ресурсов вложена во внеоборотные активы, доля которых увеличилась на 2,31% и составила 6,99%. Оценка ликвидности и платежеспособности Финансовое состояние можно оценить с точки зрения краткосрочной и долгосрочной перспективы. В первом случае критерии оценки - ликвидность и платежеспособность, т.е. способность своевременно и в полном объеме производить расчеты по краткосрочным обязательствам (расчеты с работниками - по оплате труда; с поставщиками - за полученные товарно-материальные ценности и оказанные услуги; с банком по ссудам и т.п). В ряде работ отечественных специалистов понятия ликвидности и платежеспособности нередко отождествляются, хотя вряд ли это оправдано. Под ликвидностью какого-либо актива следует понимать его способность трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Говоря о ней, имеют в виду наличие оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств (хотя бы и с нарушением сроков, предусмотренных контрактами). Количественно ликвидность характеризуется специальными относительными показателями – коэффициентами ликвидности. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются следующие: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности. Для погашения текущих обязательств используют разнообразные виды активов, различающиеся оборачиваемостью, т.е. временем, необходимым для их превращения в денежную наличность. Поэтому в зависимости от того, какие виды оборотных активов принимаются во внимание, ликвидность оценивается при помощи различных коэффициентов. Общая идея такой оценки заключается в сопоставлении текущих обязательств и активов, используемых для их погашения. К текущим относятся активы (обязательства) с временем обращения (сроком погашения) до одного года. С позиции мобильности текущие (оборотные) активы могут быть разделены на три группы. Первая группа. Денежные средства в кассе и на расчетном счете -наиболее мобильные средства, которые могут быть использованы для выполнения текущихрасчетов. Вторая группа. Прочие мобильные активы (денежные эквиваленты, краткосрочные финансовые вложения, дебиторы), для обращения которых в денежную наличность требуется определенное время. Ликвидность этих активов различна и зависит от ряда объективных и субъективных факторов: скорости прохождения платежных документов в банках страны, местоположения контрагентов и их платежеспособности; условий предоставления коммерческих кредитов покупателям; принципов организации вексельного обращения. Третья группа. Наименее ликвидные активы: материально-производственные запасы, затраты в незавершенном производстве, готовая продукция и т.д. Коэффициент текущей ликвидности показывает, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Его экономическая интерпретация очевидна: сколько рублей, вложенных в оборотные активы, приходится на один рубль текущих пассивов. Коэффициент быстрой ликвидности исчисляется по более узкому кругу оборотных активов, когда при расчете не учитывается наименее ликвидная их часть материально-производственные запасы. Это вызвано тем, что денежные средства в сопоставимых ценах, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат на их приобретение. Наиболее жестким критерием платежеспособности является коэффициент абсолютной ликвидности, показывающий, какая часть краткосрочных заемных обязательств может быть погашена немедленно. Коэффициенты ликвидности рассчитываются по формулам:

Таблица 2.3 Коэффициенты ликвидности

Исходя из таблицы 2.3. можно сделать следующие выводы. Коэффициент текущей ликвидности снизился на 0,01. Это говорит о том, что прирост текущих активов меньше, чем прирост краткосрочных обязательств. Коэффициент быстрой ликвидности вырос на 0,09. Это говорит о том, что если предприятие расплатится по своей дебиторской задолженности к концу отчетного периода, то оно сможет покрыть 79% от своей краткосрочной кредиторской задолженности. Коэффициент абсолютной ликвидности тоже вырос на 0, 01. Такой рост вызван увеличением денежной суммы на расчетном счете. Изменения коэффициентов свидетельствуют об улучшении текущей платежной готовности предприятия. Сравнение их динамики указывает на улучшение структуры оборотных активов повышение удельного веса их наиболее мобильной части. Горизонтальный анализ баланса заключается в построении аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения) Таблица 2.4. Горизонтальный анализ уплотненного баланса-нетто

Из таблицы 4 видим следующее: 1) Общий прирост активов (и пассивов) предприятия за год деятельности составил 3,3% или 452 тыс. руб; |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||