|

Разделызарубежныйх стран России произведений криминология гражданская оборона география геодезия программирование |

Анализ финансово-хозяйственной деятельности предприятияПо данным табл. 2.1 можно сделать следующие выводы. Структура активов организации за 2007 г. характеризуется следующим соотношением: 80,2% иммобилизованных средств и 19,8% текущих активов. Активы организации за 2007 г. увеличились на 18038 тыс. руб. (на 15,6%). Отмечая увеличение активов, необходимо учесть, что собственный капитал увеличился в меньшей степени – на 13,6%. Отстающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как негативный фактор. Рост величины активов за 2007 г. организации связан, главным образом, с ростом следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех положительно изменившихся статей): 1. Незавершенное строительство – 7830 тыс. руб. (43,3%) 2. Запасы – 5777 тыс. руб. (31,9%) 3. Основные средства – 1927 тыс. руб. (10,6%) 4. Дебиторская задолженность – 1588 тыс. руб. (8,8%) Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам: 5. Резервный капитал – 14673 тыс. руб. (78,2%) 6. Задолженность поставщиков – 3061 тыс. руб. (16,3%) Среди отрицательно изменившихся статей баланса за 2007 г. можно выделить "Запасы: готовая продукция и товары для перепродажи" в активе и "Займы и кредиты" в пассиве (-62 тыс. руб. и -388 тыс. руб. соответственно); - структура активов организации на последний день 2008 г. характеризуется следующим соотношением: 78,5% иммобилизованных средств и 21,5% текущих активов. Активы организации за 2008 г. увеличились на 73068 тыс. руб. (на 54,7%). Учитывая значительное увеличение активов, необходимо отметить, что собственный капитал увеличился еще в большей степени – на 57,9%. Опережающее увеличение собственного капитала относительно общего изменения активов является положительным показателем. Рост величины активов организации за 2008 г. связан, в основном, с ростом следующих позиций актива баланса: незавершенное строительство – 53592 тыс. руб. (73,3%); дебиторская задолженность – 9552 тыс. руб. (13,1%); запасы 4993 тыс. руб. (6,8%). Одновременно, в пассиве баланса за 2008 г. наибольший прирост произошел по строке "Резервный капитал" (+69034 тыс. руб., или 92,1% вклада в прирост пассивов организации в течение рассматриваемого периода (2006 г.)). Среди отрицательно изменившихся статей баланса за 2008 г. можно выделить "Запасы: расходы будущих периодов" в активе и "Кредиторская задолженность: прочие кредиторы" в пассиве (-66 тыс. руб. и -1899 тыс. руб. соответственно). Таким образом, можно сделать вывод об увеличении имущества ООО «Монолит-ТК» в период с 2006 по 2008 гг. 2.2 Анализ финансовой устойчивости Проанализируем коэффициенты финансовой устойчивости ООО «Монолит-ТК» за 2006-2008 гг. Таблица 2.2 Показатели финансовой устойчивости ООО «Монолит-ТК» за 2006-2008г.

Коэффициент автономии организации на последний день 2007 г. составил 0,91. Полученное значение говорит о неоправданно высокой доли собственного капитала ООО «Монолит-ТК» (91%) в общем капитале организации – организация слишком осторожно относится к привлечению заемных денежных средств. Значение коэффициента покрытия инвестиций на конец 2007 г. составило 0,91, что полностью соответствует общепринятому в мировой практике значению (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ООО «Монолит-ТК» составляет 91%). Коэффициент маневренности собственного капитала показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Считается, что оптимальный диапазон значений коэффициента 0,5-0,6. И хотя на практике норматив для этого показателя не определен, полученное здесь значение говорит о явном недостатке собственного капитала для обеспечения стабильного финансового положения ООО «Монолит-ТК». Итоговое значение коэффициента обеспеченности материальных запасов (0,85) на 31.12.2007 г. соответствует нормальному значению, т. е. материальные запасы в достаточной степени обеспечены собственными оборотными средствами организации. По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности ООО «Монолит-ТК» значительно превосходит величину долгосрочной задолженности (99% и 1% соответственно). При этом за рассматриваемый период (2007 г.) доля долгосрочной задолженности выросла на 1%. Коэффициент автономии организации на последний день 2008 г. составил 0,93. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение говорит о слишком осторожном отношении ООО «Монолит-ТК» к привлечению заемных денежных средств (собственный капитал составляет 93% в общем капитале организации). Значение коэффициента покрытия инвестиций на конец 2008 г. равно 0,93, что полностью соответствует норме (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ООО «Монолит-ТК» составляет 93%). Значение коэффициента маневренности собственного капитала на последний день декабря 2008 г. составило 0,16. Считается, что оптимальный диапазон значений коэффициента 0,5-0,6. И хотя на практике норматив для этого показателя не определен, полученное здесь значение говорит о явном недостатке собственного капитала для обеспечения стабильного финансового положения ООО «Монолит-ТК». Итоговое значение коэффициента обеспеченности материальных запасов (1,36) соответствует норме, т. е. материальные запасы в достаточной степени обеспечены собственными оборотными средствами ООО «Монолит-ТК». По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности ООО «Монолит-ТК» значительно превосходит величину долгосрочной задолженности (98% и 2% соответственно). При этом за 2008 г. доля долгосрочной задолженности фактически не изменилась. Таким образом, практически по всем показателям деятельности предприятия наблюдается рост, что характеризует повышение эффективности деятельности ООО «Монолит-ТК». 2.3 Анализ ликвидности баланса Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, являясь основой для определения возможности своевременного и полного расчета по обязательствам фирмы. Ликвидность баланса характеризуется уровнем покрытия обязательств предприятия соответствующими по возможным срокам обналичивания активами. Проведение анализа ликвидности баланса осуществляется способом сравнения активов, сформированных по степени их ликвидности с пассивами, группировка которых осуществлялась по срокам погашения. В табл. 2.3 представлена оценка ликвидности ООО «Монолит-ТК» за 2006-2008 гг. Таблица 2.3 Расчет коэффициентов ликвидности ООО «Монолит-ТК» за 2006-2008гг.

На конец декабря 2007 г. коэффициент текущей ликвидности имеет значение, соответствующее норме (2,29 при нормативном значении 2,0 и более). В течение 2007 г. коэффициент текущей ликвидности вырос на 0,08 процентных пункта. Для коэффициента быстрой ликвидности нормативным значением является 1,0 и более. В данном случае его значение составило 0,68. Это говорит о недостатке на конец 2007 г. у ООО «Монолит-ТК» ликвидных активов, которыми можно погасить наиболее срочные обязательства. При норме 0,2 и более значение коэффициента абсолютной ликвидности на конец 2007 г. составило 0,06. При этом следует отметить имевшую место положительную динамику – за 2006 г. коэффициент абсолютной ликвидности вырос на 0,03 процентных пункта. На 31.12.2008 г. при норме 2,0 и более коэффициент текущей (общей) ликвидности имеет значение 3,2. За 2008 г. коэффициент вырос на 0,91 процентных пункта. Коэффициент быстрой ликвидности также имеет значение, укладывающееся в норму (1,5). Это свидетельствует о достаточности у ООО «Монолит-ТК» ликвидных активов (т. е. наличности и других активов, которые можно легко обратить в наличность) для погашения краткосрочной кредиторской задолженности. Коэффициент абсолютной ликвидности на конец 2008 г. имеет значение, соответствующее норме (0,3). При этом за рассматриваемый период коэффициент вырос на 0,24 процентных пункта. 3. Разработка предложений по повышению эффективности деятельности предприятия 3.1 Основные направления совершенствования В целях более эффективной организации труда и выполнения задач предприятия необходима оптимизация организационной структуры предприятия. Прежде всего, необходимо выделение в структуре организации юридического отдела, который будет проверять договора на юридическую компетентность, а также решать возникающие юридические вопросы в отношениях с покупателями и заказчиками, а также поставщиками. Кроме того, должен быть выделен отдел финансового анализа. Кроме внедрения информационной технологии управления финансовым состоянием представляется необходимым в настоящее время осуществить срочные меры для стабилизации финансового состояния предприятия. Так как наибольшую долю в структуре себестоимости занимают запасы, то необходимо внедрение системы управления запасами, что позволит в ближайшее время снизить эту часть расходов в себестоимости реализуемой продукции. Кроме того, необходимо решение проблем с соотношением между наиболее срочными пассивами и наиболее ликвидными активами, которое на предприятии стабильно не соблюдается. При этом необходимо отметить тот факт, что краткосрочных пассивов на предприятии нет, то есть предприятие не использует краткосрочные кредиты и займы. В настоящей ситуации представляется возможным привлечение краткосрочного кредита банка для пополнения оборотных средств, что изменит структуру пассива баланса и позволит достичь высокой степени ликвидности баланса. Исследование показало, что на предприятии удельный вес кредиторской задолженности в структуре финансирования оборотных активов остается высоким (при норме 20-25%), поэтому дальнейшее увеличение кредиторской задолженности с целью снижения финансового цикла может привести к неплатежеспособности предприятия. В этих условиях для сокращения финансового цикла необходимо рациональное управление оборотными активами, в частности снижение запасов и повышение инкассации дебиторской задолженности. В настоящих условиях оптимальным для предприятия является переход от консервативной к умеренной политике формирования оборотных активов, которая характеризуется средним уровнем риска и рентабельности. Это позволит предприятию повысить эффективность использования оборотных активов, следовательно, и рентабельность. Для оптимизации размера запасов целесообразно использовать метод разработки научно обоснованных нормативов запасов (нормирование), основанный на планировании и анализе деятельности прошлых лет. С целью снижения общих затрат (на хранение, размещение и связанных с нехваткой запасов для осуществления эффективной финансово-хозяйственной деятельности) на обеспечение запасами предлагается использовать логистические системы управления запасами в совокупности с моделью экономически обоснованного размера заказа (модель EOQ) и системой «АВС», согласно которой запасы необходимо разделить на три группы «А, В и С» в зависимости от их стоимости и степени важности для финансово-хозяйственной деятельности торгового предприятия. На основании изучения преимуществ и недостатков логистических систем управления запасами предлагается следующая схема оптимизации запасов на торговом предприятии (Таблица 3.1). Наибольшее внимание необходимо уделить запасам группам «А» и «В», для которых целесообразно разрабатывать научно-обоснованные нормативы. Для запасов группы «В» предлагается использовать систему с фиксированным интервалом времени между заказами, суть которой заключается в том, что заказы осуществляются в строго равные промежутки времени в текущем периоде. Для группы «А» предлагается использовать систему с установленной периодичностью пополнения запасов до постоянного уровня. Отличие данной системы от предыдущей в том, что заказы осуществляются не только с установленной периодичностью, но и при достижении ими страхового уровня, поэтому данная система позволяет не только избежать завышения запасов, но и их дефицит в случае достижения ими порогового уровня. Данная система эффективна при значительных колебаниях в поставке и потреблении запасов. Таблица 3.1 Схема оптимизации запасов

При создании сезонных запасов необходимо учитывать следующие факторы (Таблица 3.2). Таблица 3.2 Факторы, влияющие на создание сезонных запасов

Торговая сфера РФ характеризуется высокой сегментацией рынка, что вызывает необходимость агрессивного продвижения на рынки новых видов продуктов путем предоставления выгодных условий коммерческого кредитования. В связи с этим разработаны предложения по совершенствованию методики оценки кредитоспособности покупателей и условий предоставления кредита на основе анализа ряда факторов и оценки их по четырехбалльной шкале (Таблица 3.3). Таблица 3.3 Методика оценки кредитоспособности покупателей и условий предоставления кредита

Например, кредитоспособность клиента со сроком работы 1 год (2 балла), долей объема продаж в общем объеме продаж компании 5% (2 балла) и объемом просроченной задолженности 8% (3 балла) рассчитывается как произведение проставленных баллов (2*2*3=12 баллов). На основе итогового балла контрагенту присваивается статус средне надежного клиента, в соответствии с которым ему предоставляется кредит на ограниченный срок и в ограниченном размере в зависимости от степени риска невозврата долга. Обобщение современной практики по управлению дебиторской задолженностью позволило выявить целесообразную схему взаимодействия между подразделениями предприятия, согласно которой за продажи и поступления несет ответственность коммерческий отдел, финансовый отдел обеспечивает информационно-аналитическое обслуживание, а юридическая служба – юридическое сопровождение (оформление договоров и обращения в суд. Роль финансовой службы в управлении расходами уже гораздо более значима по сравнению с управлением доходами. Если уровень доходов в значительной степени определяется конъюнктурой рынка, то видами и уровнем расходов можно управлять путем установления более или менее жестких внутренних нормативов по отдельным статьям расходов. Именно это реализуется в системе управленческого учета в ходе формирования плановой себестоимости, расчета фактической себестоимости, анализа отклонений фактических данных от плановых значений, выявления причин произошедших отклонений и разработке мероприятий по устранению причин, обусловивших появление необоснованных расходов. Управление факторами прибыльной работы осуществляется не только с помощью натурально-стоимостных индикаторов, но и путем регулярного исчисления разнообразных показателей рентабельности. Товарная стратегия предполагает определенный курс действий торгового предприятия. В ее задачу входит обеспечение преемственности решений и мер по формированию ассортимента, поддержанию конкурентоспособности товаров, нахождению оптимальных товарных ниш (сегментов). Кроме этого сюда входит разработка и осуществление стратегии упаковки, маркировки, обслуживания товаров. ООО «Монолит-ТК» необходимо найти оптимальное соотношение между использованием средств на потребление (нормой распределения) и процентом увеличения собственных средств (внутренними темпами роста). Для достижения высоких темпов роста оборота нужно повышать возможности увеличения рентабельности собственных средств предприятия. Если представить фонд потребления как произведение чистой прибыли и нормы распределения прибыли, рентабельность собственных средств может быть рассчитана так:

где НР— норма распределения прибыли; ВТР— внутренние темпы роста.

Для ООО «Монолит-ТК» следует предложить следующий порядок распределения чистой прибыли: - 15% - на формирование резервного капитала; - 35% - на фонд потребления; - 50%- фонд накопления. 3.2 Определение экономической эффективности внесенных предложений Рассчитаем изменение средней цены реализации продукции ООО «Монолит-ТК» в зависимости от рынков сбыта продукции в табл. 3.4. В связи с изменением рынков сбыта продукции средний уровень цены одной единицы изделия увеличился на 5% в общей массе доли продукции, продаваемой по договорным ценам, сумма чистой прибыли увеличилась на 450,0 тыс. руб. Таблица 3.4 Влияние изменения структуры реализации на изменение цены единицы продукции ООО «Монолит-ТК»

В результате изменения цены единицы продукции ООО «Монолит-ТК» получит дополнительной суммы прибыли от продаж: 15 х 39539 = 593 тыс. руб. Размер чистой прибыли, полученной в результате внедрения предлагаемого мероприятия, т.е. без учета налога на прибыль, составит: 593 - (593 х 0,2) = 474 тыс. руб. В табл. 3.5 отражено влияние разработанных мероприятий на основные показатели деятельности ООО «Монолит-ТК». Таблица 3.5 Основные показатели деятельности ООО «Монолит-ТК» в результате изменения структуры продаж

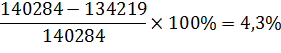

Увеличение объемов реализации продукции приведет к необходимости расширения рынка сбыта, поиска наиболее выгодных партнеров. Это достигается путем стимулирования работников сбыта (менеджеров) с помощью введения повременно-премиальной системы оплаты труда. Предлагается доплата менеджеру по сбыту определенного процента от суммы дополнительно заключенных договоров с покупателями. Такое стимулирование повысит заинтересованность работников сбыта в поиске новых сбытовых каналов, в заключении договоров на более выгодных условиях. Это приведет к получению дополнительной прибыли предприятия. В результате предложенного мероприятия получим следующие результаты. Выручка от продажи товаров, продукции, работ, услуг: 38434 х 3650 = 140284 тыс. руб. Себестоимость проданных товаров, продукции, работ, услуг: 38434 х 3000 = 115302 тыс. руб. Валовая прибыль: 140284 - 115302 = 24982 тыс. руб. Прибыль, остающаяся в распоряжении предприятия: 24982 - (24982 х 0,2) = 19986 тыс. руб. Прирост чистой прибыли: 19986 - 17253 = 2733 тыс. руб. Темп прироста объемов реализации продукции:

Прирост производительности труда в целом по предприятию:

Заключение Главная цель анализа — своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи: l.Ha основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия. 2.Прогнозировать возможные (финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов. 3.Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Для оценки устойчивости финансового состояния предприятия используется система показателей, характеризующих изменения: - структуры капитала предприятия по его размещению и источникам образования; - эффективности и интенсивности использования капитала; - платежеспособности и кредитоспособности предприятия; - запаса финансовой устойчивости предприятия. Анализ финансового состояния предприятия основывается, главным образом, на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести в сопоставимый вид. Относительные показатели анализируемого предприятия можно сравнить с: - общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства; - аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности; - аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия. Прибыль ООО «Монолит-ТК» подлежит налогообложению в порядке, предусмотренном действующим законодательством РФ. Чистая прибыль, остающаяся у предприятия после уплаты налогов и иных платежей в бюджет, поступает в полное его распоряжение и используется ООО «Монолит-ТК» самостоятельно. Выручка от продажи товаров, продукции (работ, услуг) ООО «Монолит-ТК» возросла за 2007 г. на 21275 тыс. руб. или 40,8 % по сравнению с 2006 г, за 2008 г. выручка увеличилась на 58971 тыс. руб. или тыс. руб. или 80,3 %. Увеличение выручки от продаж обусловлено ростом объемов товарной продукции в натуральном выражении на 99,7 %. Себестоимость проданных товаров, продукции, работ, услуг возросла на 40,1 % или 16137 тыс. руб. за 2007 г. по сравнению с 2006 г. За 2008 г. данный показатель увеличился на 53541 тыс. руб. или 94,9 %. Неравномерное увеличение выручки от продаж и себестоимости проданных товаров на фоне роста объемов производства обусловлено также и влиянием ценового фактора, значительно отразившегося на формирование себестоимости товарной продукции. Проведенный факторный анализ прибыли от продажи продукции выявил, что основное влияние на размер получаемой прибыли оказывает объем реализованной продукции, увеличение которого на 153,8 % вызвало прирост прибыли от реализации на 2707 тыс. руб. Но такие факторы, как материальные затраты, затраты на оплату труда, коммерческие расходы оказали на размер суммы прибыли отрицательное влияние. Незначительное увеличение в абсолютном выражение прочих доходов на сумму 93 тыс. руб. за 2008 г. в сравнении с прочими расходами не повлияло на снижение прибыли до налогообложения. Так, прочие доходы увеличились за анализируемый период на 93 тыс. руб. Прочие расходы ООО «Монолит-ТК» представлены процентами к уплате и прочими расходами. Проценты к уплате отмечаются в 2008 г. в размере 812 тыс. руб., прочие расходы снизились на 35 тыс. руб. за 2007 г. и на 154 тыс. руб. или 46,4 % в 2008 г. Проценты к уплате учитывают проценты, предназначенные выплате за пользование предоставленными денежными средствами в виде кредитов и займов. Прочие расходы учитывают те же денежные средства, что и прочие доходы, за той лишь разницей, что прочие расходы подлежат уплате самой организацией. Прибыль до налогообложения в 2007 г. составляла 5820 тыс. руб., в 2008 г. она возросла до уровня 7890 тыс. руб., т.е. на 35,6%. Это обусловило повышение чистой прибыли предприятия при данных условиях развития на 1638 тыс. руб. или 37,6 % по сравнению с 2006 г. Таким образом, увеличение объемов реализации товарной продукции и некоторое увеличение себестоимости единицы реализованной продукции (3,8%), наличие прочих доходов и расходов в общем итоге предопределило увеличение чистой прибыли ООО «Монолит-ТК» на 37,59%. Список использованной литературы 1. Авдеев В.В. Оценка финансового состояния торговой организации // Финансовые и бухгалтерские консультации, 2008, №8. 2. Барногльц С.Б. Экономический анализ хозяйственной деятельности предприятий и объединений, М.: Финансы и статистика, 2006 – 427 с. 3. Бернстайн Л.А. Анализ финансовой отчетности. -М.: Финансы и статистика,2007. 4. Бороненко С.А., Маслова Л.И., Крылов С.И. Финансовый анализ предприятий. – Екатеринбург: Изд. Урал. гос. университета, 2006. – 340 с. 5. Бочаров В.В. Финансовый анализ.: – СПб. Питер, 2006. – 240с. 6. Бурцев В.В. Управление прибылью предприятия // Финансовый менеджмент, № 4. – 2006. – с. 12-18. 7. Гиляровская Л.Т. Экономический анализ. - М.: ЮНИТИ-ДАНА, 2005.-615с. 8. Донцова Л.В. Анализ финансовой отчетности: учебник. М.: Дело и Сервис, 2007. – 368 с. 9. Ефимова О.В. Годовая отчетность для целей финансового анализа // Бухгалтерский учет.- 2006.- 2 .- С.66-72. 10. Ефимова О.В. Финансовый анализ.-М.: Бухгалтерский учет, 2007. 11. Жуков В.Н. Формирование финансовых результатов для целей анализа// Бухгалтерский учет. - 2006.- № 12. - С.4-11. 12. Ионова А.Ф., Селезнева Н.Н. Финансовый анализ: Учебник. – М.: ТК Велби, Изд-во Проспект, 2006. – 624 с. 13. Ковалев В.В. Финансовая отчетность. Анализ финансовой отчетности (основы балансоведения).-Спб.: Проспект,2007. 14. Любушин Н.П. Анализ финансового состояния организации.-М.: Эксмо,2007. 15. Павлова Л.Н. Финансы предприятий. – М.: Финансы, «ЮНИТИ», 2006. – 437 с. 16. Пласкова Н., Тойкер Д. Бухгалтерская отчетность как информационная база финансового анализа /Финансовая газета. Региональный выпуск, N 35, август 2006 г. – СПС «Гарант» 17. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е издание. - Минск: ООО «Новое знание», 2006 – 688 с. 18. Финансы / Под ред. Дробозиной Л.А. –М.: Финансы, 2006 – 427 с. 19. Тронин Ю.Н. Анализ финансовой деятельности предприятия.-М.: Альфа-Пресс, 2007. 20. Тупицын А.Л. Управление финансовой устойчивостью предприятия. - Новосибирск, 2006. – 100 с. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||