|

Разделызарубежныйх стран России произведений криминология гражданская оборона география геодезия программирование |

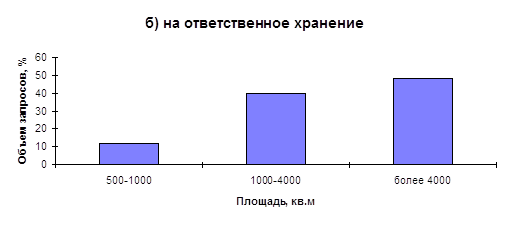

Инвестиционный проект "Складской комплекс"Надо отметить, что часть сектора производственно-складской недвижимости, в силу специфики бизнеса в стране, часто не учитывается ни ведущими участниками рынка, ни специалистами. На середину июня 2004 года средние цены на складские услуги в Московском регионе (за 1 кв.м в сутки) были следующие: · для неотапливаемых складских помещений (в пределах МКАД) - $0,33; · для отапливаемых складских помещений (в пределах МКАД) - $0,43; · для неотапливаемых складских помещений (за пределами МКАД) - $0,28; · для отапливаемых складских помещений (за пределами МКАД) - $0,30. Стоимость погрузочно-разгрузочных работ на середину июня 2004 года, согласно ежемесячному бюллетеню “Rway”, составляла $1,5 до $4,1 за тонну груза. Стоимость продажи складских комплексов составляет $350-800 за 1 кв.м в зависимости от имеющегося специального оборудования, и при этом она незначительно зависит от месторасположения склада [9]. Очевидно, что доходность в этом секторе недвижимости сильно зависит от качества помещений и услуг, только для таковых высокого класса надо ожидать роста инвестиций. Ведущие дела в России девелоперы классифицируют склады аналогично системе, принятой для офисных помещений. По мнению специалиста компании Jones Lang LaSalle Владимира Пинаева [40], сегодня застройщиками высококлассных складских помещений выступают либо их будущие собственники, либо структуры, оказывающие логистические услуги. Сделки по покупке их в собственность крайне редки. Большинство хозяев так называемых спекулятивных складских площадей, то есть фирм, делающих свой бизнес на сдаче их внаём, - российские компании. Ещё один вид комплексов, которые можно отнести к высшему слою класса «А», - интеллектуальные склады. Считается, что именно спекулятивных проектов такого качества на московском рынке пока не существует. Что касается объектов, возведенных собственниками, то они редко разглашают данные о своих площадях, поэтому говорить о том, сколько их на самом деле, сложно. Как правило, они строятся будущими владельцами зданий, которым в силу специфики своего бизнеса нужен высокоэффективный склад, оснащенный различными системами, регулирующими его работу [40]. Аренда и строительство. Развитие Московского региона, особенно сферы недвижимости, обусловлено в основном внешнеэкономической деятельностью фирм как российских, так и иностранных головные офисы которых расположены в г.Москве. За последние годы Москва превратилась в основной транзитный пункт на пути товаров из ближнего и дальнего зарубежья в регионы РФ. Поэтому основные районы, которые для большинства арендаторов отвечают их потребностям в размещении складских площадей это Западный, Юго-Западный, Северный, Северо-Западный Подмосковья. Все имеющиеся на данный момент времени складские помещения в этих районах заняты более чем на 95% и лидируют по размеру арендной ставки. С экономической точки зрения строительство новых складских объектов в этих зонах Подмосковья наиболее выгодно, что подтверждается новыми проектами по строительству складов, общей площадью порядка 250 000 кв.м, которые будут введены в строй в период 2005-2007гг., но и стоимость земельных участков самая высокая. Однако потребность в качественных складских помещениях на данный момент составляет более 600 тыс. кв.м. Так что огромный спрос на складские площади в этих районах сохранится. Учитывая, что в г.Москве в последнее время наблюдаются огромные проблемы с транспортным движением и ограниченное предложение на земельные участки пригодные под строительство современных складских комплексов, а также увеличение цены на аренду или выкуп земли, многие компании, работающие на рынке оказания складских услуг, обращают свой взор на ближайшее Подмосковье. Аренда офисных помещений. Устойчивый рост российской экономики стимулирует и рост рынка недвижимости. В результате, общее количество арендованных офисных площадей возросло, а предложение сократилось. Тем не менее, общие расходы на аренду офисных помещений по-прежнему на 25-30% ниже докризисного уровня 1998г. Сейчас основной спрос на офисные помещения наблюдается в классе «В», причём не в центре, а в районе Третьего Транспортного кольца, где имеются хорошие транспортные развязки. Предложение офисных помещений. Общее предложение в начале 2004 года составляло 1,9 млн. кв.м офисных помещений международного качества (классы «А» и «В»). Ожидается, что к концу 2005г. будет завершено строительство ещё более 240 тыс. кв.м офисных помещений [9]. В 2004г. строительство велось активнее по сравнению с предыдущим годом. Планируемый к завершению в 2004г. объём строительства составляет 360 тыс. кв.м офисных площадей международного качества. Арендные ставки. Средние арендные ставки для офисных помещений международного качества не изменились или увеличились незначительно ~ 3%. Несмотря на растущий дефицит офисных помещений, в целом, арендаторы не были готовы переплачивать за аренду офисов и искали лучшие предложения по соотношению цены и качества. Конкуренция среди арендаторов за качественные помещения приведёт к тому, что лучшие здания будут сданы в аренду или проданы до окончания строительства. Потребности в складских площадях по состоянию на конец I полугодия 2005г. приведёны на рис.1.5. Он иллюстрирует структуру реального спроса и наиболее интересные объекты складской недвижимости и является обобщением информации сайтов компаний, работающих на рынке аренды и продажи офисной и промышленно-складской недвижимости [9]. Чистая средняя базовая годовая арендная ставка в зависимости от количества арендуемой площади, расположения и качества здания варьируется в пределах: класс «А»: от $425 до $525 за кв.м (для лучших зданий от $470 до $525); класс «В»: от $300 до $400 за кв.м.

Рис.1.5. Структура реального спроса и объектов складской недвижимости (данные по II полугодию 2004г.) Как правило, определение площади помещений производится на основе международного стандарта ВОМА; измерение площади помещений по стандартам БТИ требуется для целей государственной регистрации. В целом по Москве, соотношение арендуемой и полезной площадей варьируется от 70% в старых зданиях до 87-95% в современных зданиях [32]. Инвестиционные проекты по недвижимости. В 2004 году главный спрос на покупку офисной недвижимости исходил от отечественных и иностранных компаний финансового и энергетического секторов. Впервые за период после кризиса 1998г. был заметен рост интереса институциональных и частных инвесторов к коммерческой недвижимости, результатом, которого были десятки заключенных сделок. Стоимость покупки квадратного метра готовых к выезду офисных помещений осталась на прежнем уровне и варьировалась в зависимости от расположения и качества в пределах $2300-3400. Стоимость строительства и реконструкции в 2004г. не увеличилась и оценивается в пределах $1000-1500 за кв.м. Доходность строительства офисных зданий также осталась на прежнем уровне в 17-23% в зависимости от класса здания и его расположения. В будущем ожидается падение доходности, но в ближайшие 2 года влияние растущей арендной платы за землю и инфляции будет компенсироваться увеличением дохода из-за растущих арендных ставок. Недостаток финансирования по-прежнему ощущается на рынке коммерческой недвижимости, поскольку изменения в законодательстве, смягчающие ограничения на вложения в недвижимость инвестиционных фондов, страховых компаний и пенсионных фондов, введены в действие, но вряд ли будут реализовываться на практике в больших объёмах ранее конца 2007г. Рынок коммерческой ипотеки только начинает развиваться, ограниченное участие банков значительно снижает объёмы финансирования. Общий прогноз. Рынок недвижимости в Московском регионе полностью оправился от рецессии 1998-99 годов. Уровень свободных помещений в настоящее время значительно ниже, чем в Центральной и Восточной Европе, объём нового строительства полностью не удовлетворяет растущий спрос. В ближайшем будущем ожидается усиление конкуренции за помещения хорошего качества. Большинство зданий будет полностью сдано в аренду до завершения строительства. Компании, которым требуются офисные помещения площадью более 1500 кв.м, будут вынуждены отложить свой переезд до 2007 года. Решающую роль приобретут заблаговременное принятие решения по крупным корпоративным проектам и перспективное планирование. Тенденцией станет строительство зданий для конкретного пользователя, что особенно характерно для складской недвижимости, так как предлагаемые сегодня в аренду складские помещения имеют преимущественно низкий стандарт. Арендные ставки продолжат рост на 3-5% в год. Ранний выход на рынок крупных офисных объектов повлияет на конкурентоспособность арендных ставок в зданиях более ранней постройки. Стоимость покупки квадратного метра недвижимости, как офисной, так и складской, будет неуклонно возрастать вне зависимости от сезона в связи с инфляционными макроэкономическими ожиданиями. Выводы: На основании проведенного на современном фактологическом материале краткого анализа ситуации и тенденций развития современного рынка недвижимости Московского региона установлено, что рынок является растущим и будет развиваться во многом благодаря сектору производственно-складской недвижимости. Это вызывает привлекательность инвестиций и подтверждает возможность (выгоду) реализации инвестиционных проектов. Экономическое обоснование, в свою очередь, для правильной оценки требует разработки и адекватного применения методического аппарата анализа и оценки инвестиционных проектов. Такой аппарат должен: включать в себя методы выявления ключевых показателей, систему мониторинга, быть чувствителен к параметрам среды. Таким образом, для возможного решения актуального вопроса о целесообразности инвестиций необходимо провести маркетинговые исследования и ответить на вопросы: 1). Как и какие источники финансирования инвестиций выбрать? (представляет тему, выходящую за рамки настоящей работы см. Приложение3). 2). Где и на каких условиях размещать складской комплекс? (также не представляется возможным рассмотреть в полном объёме). 3). Какие технологии и оборудование использовать? 4). Как оценить инвестиционный проект? 5). Какова экономическая эффективность инвестиционного проекта? 6). Каковы риски проекта и как их снизить? 7). Каковы наиболее существенные последствия проекта для состояния

компании, в том числе социально-экономический

эффект? ОРГАНИЗАЦИОННО-ПРОЕКТНАЯ ЧАСТЬ 2.1. Выбор и оценка стоимости земельного участка под строительство складского комплекса Так как при постановке вопроса о реализации инвестиционного проекта сразу же необходимо определить конкретное расположение складского комплекса - где в г.Москве или в области? - проведём выбор и оценку стоимости земельного участка для размещения складского комплекса, учитывая всё вышеизложенное ранее по этому вопросу. Следует отметить, что обычно используемые методы достаточно эффективны для оценки сравнительно небольших по площади различного функционального назначения с расположенными на них объектами недвижимости земельных участков, по которым существует достаточное количество продаж на целевых рынках. Расположены такие объекты, как правило, в составе селитебных территорий. Для оценки стоимости и возможности приобретения (аренды) земельного участка воспользуемся результатами вышеприведенных данных по экономическому обоснованию вложений в недвижимость и анализа ситуации на рынке. Известно, что рыночная стоимость сотки земли в г.Москве в 5 и более раз превышает стоимость сотки земли, находящуюся в пределах 30км пригородной зоны столицы. Арендная плата как офисных, так и складских помещений в г.Москве в несколько раз выше, чем в Подмосковье. Стоимость 1кв.м для вновь строящихся объектов также выше на 20% и более [9]. То есть, в прямом денежном выражении затраты на земельный участок под строительство складского комплекса в пределах г.Москвы значительно дороже, чем за городом. Но может ли расположение в г.Москве дать преимущества? - как выгодное вложение капитала в недвижимость с учётом растущей стоимости недвижимости и имеющихся тенденций роста в настоящее время. Да, может как средство долговременных и надёжных инвестиций. Как известно, при оценке экономической эффективности акцент делается на потенциальную способность инвестиционного проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста (см. ниже и Приложение 3). Это вопрос стратегии развития предприятия, определяемый руководством компании. - как удобство и улучшение транспортной логистики. На первый взгляд ответ на этот вопрос тоже положительный, так как многие клиенты компании находятся в г.Москве. Однако, по мнению специалистов, как было показано выше, такое расположение (в промзонах на окраине Москвы) сейчас не считается несомненно более выгодным по сравнению с расположением в ближнем Подмосковье. Необходимо учитывать и привязку к аэропортам в силу специфики самого бизнеса и имеющихся объектов недвижимости, территориально расположенных во Внуково и Домодедово. Можно, учитывая программу Правительства Москвы по выводу за пределы города производственных и складских хозяйств, рассматривать вопрос о местонахождении складского комплекса на территориях, освобождающихся при перепрофилировании объектов промышленности или перебазировании их на другие земельные участки, расположение которых определено зонированием, как правило, на периферии или за пределами городов. Но простой расчёт показывает, что размер необходимых средств на осуществление такого инвестиционного проекта, по меньшей мере, в 2-3 выше, чем при строительстве объекта в области. Например, сумма затрат по оплате перемещения расположенного на данной территории объекта, оплате городу за предоставление имеющейся инфраструктуры (как правило, обязательные условия участия в тендере на право приобретения земельного участка в г.Москве [32]) превосходит затраты на строительство нового объекта за пределами г.Москвы в зависимости от условий в несколько раз[3]. Вероятно, можно рассматривать вопрос о месте расположения комплекса на периферии г.Москвы, если такой вариант реально имеется и можно получить государственную финансовую поддержку для его осуществления. Таким образом, в общем случае (если нет других оснований или возможностей), основываясь на данных анализа, предпочтительнее рассматривать будущее расположение складского комплекса вне г.Москвы. Известно, что стоимость сотки земли в ближайшем Подмосковье в Западном (Юго- и Северо-Западном) направлении сопоставима со стоимостью таковой в г.Москве [9]. Несмотря на то, что эти направления удобны с точки зрения транспортной логистики для размещения на их территориях складского комплекса фирм, являющихся участниками ВЭД, также как следующее по приоритетности Северное, по причине высокой цены земельного участка являются невыгодными[4]. Поэтому для решения вопроса о выборе места расположения земельного участка под строительство складского комплекса ограничимся направлениями по Ярославскому, Рязанскому и Каширскому шоссе. В этих направлениях имеется развитая инфраструктура, включая транспортную, свободные земельные участки со сравнительно невысокой рыночной стоимостью. Оценку стоимости земельного участка в связи с ограниченным объёмом настоящей работы проведём в упрощённом варианте без подробного описания исходных данных местоположения объектов, выбора и расчёта поправочных, корректирующих и дополнительных коэффициентов и прочее. Отметим только, что в выбранных направлениях (районах) размещения земельных участков возможны факторы, снижающие относительную ценность территории и их учёт необходим особенно для незастроенных участков. Местоположение объекта оценки. Объект оценки представляет собой незастроенный участок торгового назначения. Неосвоенный участок площадью 25 000 кв.м находится в Ленинском районе Московской области в 28км от МКАД по Каширскому шоссе. Подъезд к участку беспрепятственный, осуществляется по грунтовой дороге, расстояние до асфальтированной трассы составляет приблизительно 200м. Участок граничит с лесным массивом, а также с застроенными земельными участками, предназначенными под жилищное строительство, где имеется скважина, подведено электричество 380В, магистральный газ. Участок: генплана ТУ нет, эскизного проекта нет, коммуникаций нет, каких-либо строений, улучшений нет, водоёмов нет, имеются зелёные насаждения в виде кустарника, хвойных деревьев. Вид права - собственность. Информации по правоустанавливающим документам нет. В соответствии со Стандартами оценки [34] требуется предоставление соответствующих документов для проведения оценки объекта с целью принятия управленческого решения. В рамках настоящее работы использовался метод сравнения продаж, - по сложившейся практике земельные участки оцениваются с использованием сравнительного подхода в связи с наличием предложений аналогичных объектов на рынке. Исходные данные по сопоставляемым объектам приведены в таблице 2.1. В рамках данного исследования методы доходного подхода не применялись, поскольку достоверных результатов эти методы оценки не дают. Не применялся и затратный подход ввиду того, что земельные участки в рамках данной работы оцениваются как незастроенные. В таблице 2.2 представлена процедура внесения поправок и приведены результаты оценки стоимости по приобретению в собственность земельного участка, проведённая с использованием кадастровой оценки. Для рассматриваемых объектов, выбранных как тестовые в границах соответствующих поселений в районах их месторасположения, значения коэффициентов дифференциации кадастровой стоимости для первых трёх объектов равны и составляют: Ккд = 0,3, для объекта 4 - Ккд = 2,1, для объекта 5 - Ккд = 1,6. Исходные данные по земельным объектам, исследуемым для выбора и оценки стоимости земельного участка под строительство складского комплекса Табл. 2.1

Процедура внесения поправок и результаты оценки стоимости для приобретения в собственность земельного участка Табл. 2.2

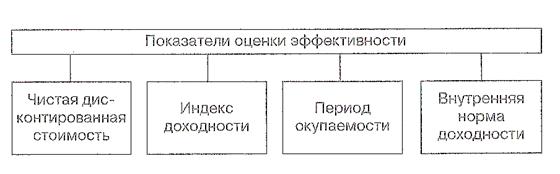

Рассчитав суммарный коэффициент относительной ценности территории в границах конкретного оценочного участка. Можно получить стоимость земель кадастрового квартала в оценочной зоне. При этом поправочный коэффициент к кадастровой стоимости земель, влияющий на ставку земельного налога через коэффициент дифференциации, в производственной зоне для складских объектов равен 1,0. Это, конечно, неточность, которая даёт неверный результат, но других значения, например, для наших конкретных условий, просто нет. В этом и проявляются затруднения практического определения стоимости земельных участков с применением кадастровой оценки. Поэтому вполне состоятелен вывод о трудности использования кадастровой оценки, и ещё - состояние кадастровых массивов, требующих постоянного обновления, должно иметь многолетнюю статистику. Выход из данного положения найден в опоре на мировой опыт налогообложения земельных участков, согласно которому ставка земельного налога для земельных участков, расположенных в городском поселении, принимается равной, как правило, до 2,0% их рыночной стоимости. Имея среднюю ставку земельного налога в соответствии с Законом “О плате за землю” (табл. 1, 3 Приложения к закону), Правительство РФ вынуждено регулировать стоимость земельных участков нерыночными методами, - с помощью повышающего коэффициента ставки налога, повышая его постоянно (в 1995 - 2,0; в 1996 - 1,5; в 1997 -2,0; в 1998 - почти в 2; в 2000 - 1,2 раза). Их перемножением находится средняя ставка, точнее чем раньше отражающая реальное положение, но не адекватно конкретной сегодняшней ситуации. Наилучшее и наиболее эффективное использование определяется как наиболее вероятное использование имущества, являющееся физически возможным (то есть соответствовать ресурсному потенциалу), разумно оправданным, юридически законным (то есть срок и форма предполагаемого использования не должна подпадать под действие правовых ограничений, существующих либо потенциальных), осуществимым с финансовой точки зрения (то есть использование должно обеспечить доход, равный или больший по сравнению с суммой операционных расходов, финансовых обязательств и капитальных затрат) и в результате которого стоимость оцениваемого имущества будет максимальным (то есть иметь наибольшую продуктивность среди вариантов использования, вероятность реализации которых подтверждается рынком). Результаты анализа представлены в Приложении 4. Стоимость земельного участка. Складской комплекс представляет собой помещение склада суммарной площадью 2 808 кв.м и крытой рампой площадью 504 кв.м, офисное здание с помещениями площадью 230 кв.м и здание со вспомогательными помещениями площадью 312 кв.м. (см. Глава 3). В ориентировочных расчётах ТЭО строительства (упрощённый бизнес-план) при определении площади земельного участка необходимого для размещения комплекса промышленного и культурно-бытового назначения можно принять как 5-7 - кратное увеличение известной суммарной площади входящих в него объектов [9]. В нашем случае площадь необходимого земельного участка составляет: 50м х 500м = 25 000кв.м = 250 соток Цена за сотку неосвоенного участка, определенная выше, составляет $2 006,77. Тогда стоимость земельного участка равна: 2 006,77 х 250 = $501 692 При освоении участка его стоимость возрастёт и составит: 501 692 х 1,3 = $652 200, где 1,3 – коэффициент освоения [20]. Суммарная стоимость земельного участка под строительство складского комплекса составит с затратами на освоение неосвоенного участка и строительством дорожного полотна длиной 200 метров для подъезда к объекту (из расчёта стоимости 1 км дороги $1 000 000): 652 200 + 400 000 = $1 052 200 Вывод: выбор и оценка стоимости земельного участка под строительство складского комплекса, проведенные с использованием методов сравнения продаж, кадастровой оценки земель и анализа наилучшего и наиболее эффективного использования, позволили предложить для этого неосвоенный участок площадью 25 000 кв.м в Ленинском районе Московской области в 28км от МКАД по Каширскому шоссе стоимостью $1 052 200. 2.2. Оценка инвестиционного проекта и его рисков Как известно, понятие инвестиционного проекта трактуется двояко: как деятельность (мероприятие), предполагающая осуществление комплекса каких-либо действий, обеспечивающих достижение заданных целей и как система, включающая определённый набор организационно-правовых и расчётно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих эти действия [35]. Для целей настоящей работы необходима оценка капитальных вложений в реальный инвестиционный проект, поэтому понятие “инвестиционный проект” используется во втором значении, а в первом значении употребляется обычно понятие “проект”. “Инвестиционный проект - обоснование экономической целесообразности, объёма и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утверждённой в установленном порядке и стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план)” [ ]. Перед реализацией необходимо провести экономическое обоснование инвестиционного проекта, которое должно дать ответ о его целесообразности. При этом должны быть использованы надёжные и апробированные методические подходы,что позволит свести инвестиционный риск к минимуму. В СССР действовала методика определения абсолютной и относительной эффективности капитальных вложений. С переходом экономики России на рыночные отношения эта методика не может быть использована в полной мере на практике. Основной недостаток её заключается в том, что величины нормативных коэффициентов эффективности капитальных вложений в значительно занижены, что в конечном итоге даёт неверную оценку, так как в условиях рыночной экономики их величины должны адекватно изменяться в зависимости от изменения уровня инфляции и быть на уровне процентной ставки или другого аналогичного критерия, например, ставки дивиденда. Вторым недостатком вышеупомянутой методики является то, что для убыточных предприятий коэффициент абсолютной эффективности определялся по формуле, оперировавшей не с прибылью, а с себестоимостью продукции до и после вложения инвестиций. Дело в том, что реализация какого-либо мероприятия не всегда приводит к ликвидации убыточности, хотя издержки в этом случае снижаются и для рыночных условий является неприемлемым. Методика определения сравнительной эффективности капитальных вложений основана на сравнении приведенных затрат по вариантам [12]. Согласно этой методике экономически целесообразным вариантом считается тот, который обеспечивает минимум приведенных затрат. Если капитальные вложения проводились в разное время, то рекомендовалось применять коэффициент приведения. Капитальные вложения приводились к концу или к началу осуществления проекта. Основным недостатком методики определения сравнительной эффективности капитальных вложений является то, что критерием для выявления лучшего варианта служат приведенные затраты, а не прибыль, в большей степени отвечающая требованиям рыночной экономики. Кроме того, методика не может быть использована для экономического обоснования инвестиций, направляемых на улучшение качества продукции: как правило, с улучшением качества продукции увеличиваются издержки на её производство и реализацию за счёт использования более высококвалифицированного труда, применения более качественных материалов и оборудования и других факторов. Поэтому эта методика, в которой за основу взяты приведенные затраты, не может быть применена. В зарубежной практике для оценки эффективности реальных инвестиций используют методы, основывающиеся на различных принципах. Одним из таких базовых принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока “кэш-фло” (cash-flow переводится дословно как “поток наличности” или денежный поток”). Он формируется за счёт сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированного по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой. Вторым принципом оценки является обязательное приведение к настоящей стоимости, как инвестируемого капитала, так и сумм денежного потока. Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Размер дохода от инвестиций (в реальном инвестировании таким доходом выступает денежный поток) формируется с учётом следующих факторов: · средней реальной депозитной ставки; · темпа инфляции (или премии за инфляцию); · премии за риск; · премии за низкую ликвидность. Поэтому при сравнении инвестиционных проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с большей продолжительностью реализации. Четвёртым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчёте различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: · средняя депозитная или кредитная ставка; · индивидуальная норма доходности инвестиций с учётом уровня инфляции, уровня риска и уровня ликвидности инвестиций; · альтернативная норма доходности по другим возможным видам инвестиций; · норма доходности по текущей хозяйственной деятельности. Наибольшее распространение получила методика оценки эффективности реальных инвестиций на основе взаимосвязанных показателей (рис.2.1). Чистая дисконтированная стоимость. Из работ [5, 14, 19, 27] следует, что наиболее распространённым методом экономического обоснования инвестиций является метод на основе сопоставления чистой дисконтированной стоимости (NPV – Net Present Value) и реальных инвестиций (К), то есть в этом случае критерием для экономического обоснования инвестиций служит дисконтированная стоимость (NPV). Если: NPV > К > 0 – проект следует принимать; NPV = 0 – проект ни прибыльный, ни убыточный; NPV < К – проект следует отвергнуть. NPV – один из важнейших показателей и критериев эффективности инвестиций, выступающий в ряде случаев как единственный, самостоятельный. Единого подхода при определении чистой дисконтированной стоимости нет. Так, Роберт Пиндайк и Даниэль Руинфельд предлагают определять чистую дисконтированную стоимость на основе будущих доходов, полученных при реализации проекта. Под будущими доходами понимается чистая прибыль [31]. Другие авторы предлагают определять будущий дисконтированный доход на основе чистой прибыли и амортизационных отчислений. Такой подход к определению NPV представляется более объективным, так как амортизационные отчисления – это средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, остаются в распоряжении предприятий, то есть это приток денежных средств, а не отток [14, 27, 31]. В расчётах доходы и инвестиции должны быть продисконтированы. На рис.2.2. представлена зависимость NPV от ставки дисконта. Правильный выбор величины ставки дисконта является важнейшим моментом при экономическом обосновании инвестиций (подробнее см. ниже). Основой для исчисления NPV является “План денежных потоков”. В его основе лежит метод анализа денежных потоков (cash-flow). Деятельность предприятия принято разделять на три основные функциональные области-разделы: операционная или производственная, финансовая и инвестиционная.

Рис.2.1. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Рис.2.2. Зависимость чистой дисконтированной стоимости NPV от ставки дисконта E 1) кэш-фло” от производственной деятельности” - способность производить и реализовывать продукцию и/или услуги и размер прибыли, который можно получить в результате этой деятельности. 2) кэш-фло” от финансовой деятельности” - поступления от вкладов владельцев, акционерный капитал, долгосрочные и краткосрочные займы, проценты по вкладам, а выплаты - погашения займов, дивиденды. 3) кэш-фло” от инвестиционной деятельности” - платежи за приобретение активов, где источником поступления служат поступления от реализации активов, которые не используются на производстве. Учёту подлежат не только затраты на вновь приобретаемые активы, но и балансовая стоимость имеющихся в собственности активов на начало проекта. Сумма кэш-фло” каждого из разделов “кэш-фло” будет составлять остаток ликвидных средств в соответствующий период. При этом “кэш-баланс” на конец расчётного периода будет равен сумме “кэш-баланса” предыдущего периода и остатка ликвидных средств текущего периода времени. Основными факторами, участвующими в анализе эффективности инвестиционного проекта, являются суммарная величина “кэш-фло от производственной деятельности” и других доходов (например, реализации активов, вклады в другие предприятия), а также величина расходов на инвестиции. Практической датой окупаемости проекта будет считаться день, когда аккумулированная сумма от “кэш-фло от производственной деятельности” станет равной сумме затрат на инвестиции. Таким образом, план денежных потоков является основным документом, предназначенным для определения потребности в капитале, выработки стратегии финансирования и оценки эффективности инвестиционного проекта, то есть для экономического обоснования инвестиций. Индекс доходности. Этот показатель PI (Profitability Index) является следствием предыдущего NPV и рассчитывается по формуле: PI=Д0/К, (2.1) где Д0 сумма денежного потока в настоящей сумме; К дисконтированные инвестиции. В отличие от NPV индекс доходности является относительным показателем. Благодаря чему он удобен при выборе одного проекта из ряда альтернативных проектов, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля с максимальным суммарным значением NPV. В методическом отношении он напоминает оценку по использованному ранее показателю коэффициент эффективности капитальных вложений”, но это совершенно иной показатель по экономическому содержанию. Доходом от инвестиций здесь выступает не прибыль, а денежный поток (чистая прибыль + амортизационные отчисления). Кроме того, предстоящий доход от инвестиций - денежный поток приводится в процессе оценки к настоящей стоимости. |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||