|

Разделызарубежныйх стран России произведений криминология гражданская оборона география геодезия программирование |

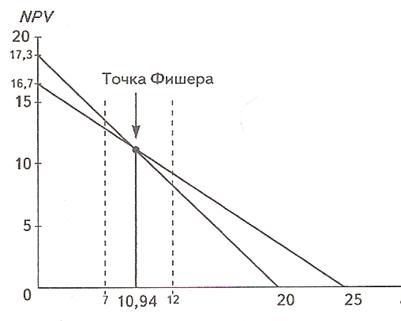

Инвестиционный проект "Складской комплекс"Показатель индекс доходности” также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного проекта к реализации. Очевидно, что если: PI > 0 – проект следует принимать; PI < 1 – проект следует отвергнуть; PI = 1 – проект ни прибыльный, ни убыточный. Сравнивая показатели NPV и PI, следует обратить внимание на то, что результаты оценки эффективности инвестиций с их помощью находятся в прямой зависимости: с ростом абсолютного значения чистого приведенного дохода возрастает и значение индекса доходности и наоборот. Более того, при нулевом значении чистого приведенного дохода индекс доходности всегда будет равен единице. Это означает, что как критериальный показатель для экономического обоснования инвестиций целесообразности реализации инвестиционного проекта может быть использован только один (любой) из них. При проведении сравнительной оценки следует рассматривать оба показателя, так как они позволяют с разных сторон оценить эффективность инвестиций. Внутренняя норма доходности (норма рентабельности инвестиций). Под внутренней нормой доходности (IRR – Internal Rate of Return) понимают значение ставки дисконтирования, при которой NPV проекта равен нулю: IRR = Е, при котором NPV = f (Е) = 0 (2.2) Смысл расчёта этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с проектом. Например, если проект полностью финансируется за счёт ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. На практике любое инвестиционная деятельность финансируется из разных источников. Платой за пользование авансированными финансовыми ресурсами являются проценты, дивиденды, вознаграждения и тому подобное, то есть имеют место обоснованные расходы. Показатель, характеризующий относительный уровень этих расходов, можно назвать “ценой авансированного капитала” (СС). Этот показатель отражает сложившийся минимум возврата на вложенный капитал и рассчитывается по формуле средней арифметической взвешенной. Метод итерационного подбора значений ставки дисконта, как алгоритм можно представить следующим образом: выбираются два значения нормы дисконта и рассчитываются NPV; при одном значении NPV должно быть меньше, а при другом - больше нуля. Затем значения коэффициентов и самих NPV подставляются в формулу (известную как интерполяция): IRR = Е1 + NPV1 / (NPV1 - NPV2) х (Е2 – Е1), (2.3) где Е1 - значение ставки дисконтирования, при которой NPV>0; NPV1 – величина положительного NPV; Е2 - значение ставки дисконтирования, при которой NPV <0; NPV2 – величина отрицательного NPV. Недостаток IRR не позволяет сравнивать размеры доходов различных вариантов проектов [27]. Экономический смысл этого показателя заключается в следующем: можно принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего показателя СС (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: IRR > СС – проект следует принимать; IRR < СС – проект следует отвергнуть; IRR = СС – проект ни прибыльный, ни убыточный. Часто использование метода с определением внутренней нормы доходности IRR и метода с определением чистой дисконтированной стоимости NPV для сравнения проектов, у которых даже первоначальные инвестиции одинаковы, но разные графики поступления денежных средств, приводят к противоположным результатам. Допустим, предполагается инвестировать 100 тыс. руб. в один из двух инвестиционных проектов. Необходимо выбрать приоритетный проект при цене капитала предназначенного для финансирования соответственно 7% (первая ситуация «а») и 12% (вторая ситуация «б»). Параметры этих проектов представлены в табл.2.3, а показатели эффективности (при ставке дисконтирования равной 10%) - в табл.2.4. На рис.2.3 точка пересечения двух графиков (Е = 10,94%), показывающая значение нормы дисконта, при котором оба проекта имеют одинаковый NVP, называется точкой Фишера. Она является пограничной точкой, разделяющей ситуации, которые улавливаются критерием NVP и не улавливаются IRR. Например, при использовании в качестве критерия оценки NPV предпочтение следует отдать проекту А, но если оценивать проекты, применяя показатель IRR - проекту В. Эту дилемму можно решить путём нахождения точки Фишера. Значение (Е) точки Фишера находится решением уравнения NVPА = NVPВ. Вывод: в данном примере критерий IRR не только не выявляет приоритетный проект, но и не показывает различия между двумя ситуациями. Критерий же NVP позволяет сделать вывод в любой ситуации. Более того, он показывает, что первая и вторая ситуации принципиально различны. А именно, в случае «а» следует предпочесть проект А, так как при Е = 7 NVPА < NVPВ, в случае «б» - проект В, потому что при Е = 12 NVPВ > NVPА. Пример выбора приоритетного проекта, при цене капитала предназначенного для финансирования соответственно 7%% (первая ситуация «а») и 12% (вторая ситуация «б») Табл. 2.3

Показатели эффективности проектов для ситуаций «а» и «б» (при ставке дисконтирования, равной 10%) Табл. 2.4

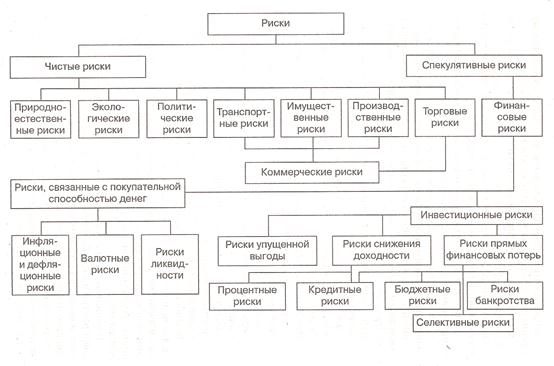

Рис.2.3. Нахождение точки Фишера В целом противоположные решения по финансированию инвестиционных проектов возникают вследствие недостатков метода внутреннего уровня доходности, который не учитывает альтернативные вложения средств (методом IRR можно оценить проекты независимо от стоимости капитала). Следует отметить ещё один недостаток метода внутреннего уровня доходности. Хотя оба метода принимают во внимание фактор времени, поправки на время, осуществляемые методом внутреннего уровня доходности, некорректны [27]. Это видно из косвенных предположений относительно реинвестирования промежуточных денежных потоков. Метод внутреннего уровня доходности предполагает, что ежегодные денежные поступления проекта можно реинвестировать по ставке, равной IRR проекта. Метод NVP предполагает, что денежные поступления можно реинвестировать по ставке, равной стоимости капитала фирмы, то есть при NVP>0 ставка дисконтирования Е равна стоимости капитала. Последнее предположение вполне обосновано, поскольку, согласно определению стоимости капитала, капитал отражает доходность альтернативных вложений, а при расчёте доходности проекта её сравнивают с доходностью альтернативных вложений. Предположение метода внутреннего уровня доходности о возможности реинвестирования промежуточных денежных поступлений по собственной внутренней ставке доходности проекта не имеет экономической базы, поскольку доходность альтернативных вложений не может в одно и то же время быть равной внутреннему уровню доходности и стоимости капитала. Кроме того, если внутренний уровень доходности больше стоимости капитала, то существует вероятность неполучения такой доходности в будущем. Но даже, если можно с уверенностью ожидать такой высокий уровень доходности, всё равно было бы ошибочно приписывать проекту какие-либо выгоды, возникающие вследствие реинвестирования промежуточных денежных поступлений по ставке доходности выше стоимости капитала. Метод чистой приведенной стоимости оценивает прибыль проекта изолированно от таких влияний, так как NVP доходов, реинвестированных по ставке доходности, равной стоимости капитала, равна 0. В то время как внутренний уровень доходности не меняется в течение всего срока жизни проекта, ставка дисконтирования (стоимость капитала), а вместе с ней и NVP может изменяться. Например, если ожидается, что стоимость капитала возрастает с течением времени, то становится не ясно, с каким значением стоимости капитала сравнивать величину внутреннего уровня доходности. Что касается метода чистой приведенной стоимости, то подобной проблемы не возникает, а критерий оценки доходности проекта остаётся прежним - NVP>0. Все приведенные примеры раскрывают недостатки метода внутреннего уровня доходности и преимущества по сравнению с ним метода чистой приведенной стоимости. В России на практике оценка эффективности инвестиционных проектов осуществляется в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов, согласно которым проект, реализуемый в рамках инвестиционной программы предприятия и соответствующий целям и интересам его участников, проходит стадии: · разработки инвестиционного предложения и декларации о намерениях (экспресс-оценка инвестиционного предложения); · разработки обоснования инвестиций; · разработки технико-экономического обоснования (ТЭО) проекта; · осуществления инвестиционного проекта (экономический мониторинг). Принятию инвестиционного решения о финансировании предшествует оценка эффективности проекта в целом и эффективности участия проекте [28]. Эффективность проекта в целом рассчитывается с целью определения потенциальной привлекательности проекта для возможных участников и поиска источников его финансирования. Рассчитываемые при этом показатели характеризуют с экономической точки зрения технические, технологические и организационные проектные решения. Эффективность проекта складывается из общественной (социальной) и коммерческой эффективности. Основные принципы и методы оценки эффективности и финансовой реализуемости инвестиционных проектов. В основу оценок эффективности, - категории отражающей соответствие проекта, порождающих его целям и интересам участников, - положены следующие принципы: · рассмотрение проекта на протяжении всего его жизненного цикла (расчётного периода) - от проведения предынвестиционных исследований до прекращения проекта; · сопоставимость условий сравнения различных проектов (вариантов); · моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчётный период с учётом возможности использования различных валют; · принцип положительности и максимума эффекта. Для признания инвестором проекта эффективным необходимо, чтобы эффект реализации порождающего его проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с наибольшим значением эффекта; · учёт фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность (изменение во времени) параметров проекта и его экономического окружения; разрывы во времени (лаги) между поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или предпочтительность более ранних результатов и более поздних затрат; · учёт только предстоящих затрат и поступлений, - то есть только в ходе осуществления проекта. Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunity cost), отражающей максимальное значение упущенной выгоды, связанной с их возможным наилучшим альтернативным использованием. Прошлые, уже осуществлённые затраты, не обеспечивающие возможности получения альтернативных, (то есть получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются и на показатели эффективности не влияют. · учёт всех наиболее существенных последствий проекта. Если невозможна количественная оценка влияния, учёт осуществляется экспертно; · учёт наличия разных участников проекта – несовпадение интересов, оценок, выражающихся в индивидуальных значениях нормы дисконта; · сравнение с проектом” и “без проекта”. Эффективность инвестиционного проекта должна оцениваться сопоставлением ситуаций не “до проекта” и “после проекта”, а “без проекта” и “с проектом”; · многоэтапность оценки. На различных стадиях разработки и осуществления проекта (обоснование инвестиций, ТЭО, выбор схемы финансирования, экономический мониторинг) его эффективность определяется заново с различной глубиной проработки; · учёт влияния на эффективность потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов - ранее не прорабатывался, но, так как оборотный капитал, особенно при наличии инфляции, может существенно повлиять, теперь таким расчётам уделяется большое внимание; · учёт (в количественной форме) влияния неопределённостей и рисков, сопровождающих реализацию проекта. Показатели общественной эффективности учитывают социально-экономические последствия инвестиционного проекта для общества в целом. Оцениваются результаты как непосредственно самого проекта, так и “внешние” последствия его реализации. При этом экологические, социальные и иные внеэкономические эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях при отсутствии указанных документов, когда эффекты весьма существенны, допустимо использование оценок независимых квалифицированных экспертов. Если “внешние” эффекты не допускают количественного учёта, следует провести качественную оценку их влияния. Эти положения относятся также и к расчётам на всех более низких уровнях. Показатели коммерческой эффективности проекта в целом отражают финансовые последствия осуществления инвестиционного проекта, в случае если предполагается участие только одного инвестора, который производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Для расчёта коммерческой эффективности проекта в качестве основных рекомендуется использовать следующие показатели [27]: · чистый доход; · чистый дисконтированный доход; · внутренняя норма доходности; · потребность в дополнительном финансировании (ПФ, стоимость проекта, капитал риска); · индексы доходности затрат и инвестиций; · срок окупаемости; · группа показателей, характеризующих финансовое состояние предприятия – участника проекта. Чистым доходом (ЧД, NV – Net value) называется накопленный эффект (сальдо денежного потока) за расчётный период. Чистый денежный доход (ЧДД, интегральный эффект) соответствует показателю NPV, используется при оценке эффективности инвестиционных проектов по методике ЮНИДО[5]. В свою очередь внутренняя норма доходности (ВНД) соответствует показателю IRR. Потребность в дополнительном финансировании (ПФ) – это максимальное значение абсолютной величины отрицательно накопленного сальдо от операционной и инвестиционной деятельности. Величина ПФ показывает минимальный объём внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Индексы доходности затрат и инвестиций характеризуют (относительную) “отдачу проекта на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. Чаще используются следующие индексы: · индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам); · индекс доходности дисконтированных затрат (дисконтированные потоки); · индекс доходности инвестиций (ИД) – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объёму инвестиций. · индекс доходности дисконтированных инвестиций (ИДД) (дисконтированные потоки). Срок окупаемости (“простой”) соответствует показателю РР, используемому в методике ЮНИДО [9]. Сроком окупаемости с учётом дисконтирования называется продолжительность периода от начального момента до “момента окупаемости с учётом дисконтирования”. Моментом окупаемости с учётом дисконтирования называется тот наиболее ранний момент времени в расчётном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и остаётся неотрицательным. Для характеристики финансового состояния предприятия – участника проекта применяются стандартные методы анализа с расчётом показателей: 1) ликвидности, включая расчёт коэффициентов: · покрытия краткосрочных обязательств, · промежуточный коэффициент ликвидности, · абсолютной ликвидности, · финансовой устойчивости, · платежеспособности, · долгосрочного привлечения заёмных средств, · покрытия долгосрочных обязательств, · оборачиваемости активов, · оборачиваемости собственного капитала, · оборачиваемости товарно-материальных запасов, · оборачиваемости дебиторской задолженности, · средний срок оборота кредиторской задолженности; 2) рентабельности, включая расчёт показателей: · рентабельности продаж, · рентабельности активов, · полной рентабельности продаж, · полной рентабельности активов, · чистой рентабельности продаж, · чистой рентабельности активов, · чистой рентабельности собственного капитала [39]. В случае, когда финансирование проекта предполагается осуществлять из нескольких источников, целесообразно рассчитать эффективность участия в проекте каждого инвестора в отдельности в соответствии с его долей в проекте. Методические основы оценки проектов рассмотрены выше и как уже указывалось, важным моментом при экономическом обосновании инвестиций является выбор ставки дисконтирования. От её выбора во многом зависит качественная оценка эффективности инвестиционного проекта. Существует большое количество различных методик, позволяющих обосновать использование той или иной величины ставки дисконтирования, являющейся экзогенно задаваемым основным экономическим нормативом (выражается в долях единицы или в процентах в год). В самом общем случае можно назвать следующие варианты выбора ставки дисконтирования: · минимальная доходность альтернативного способа использования капитала (например, ставка доходности надёжных рыночных бумаг или ставка депозита в надёжном банке); · существующий уровень доходности капитала (например, средневзвешенная стоимость капитала компании); · стоимость капитала, который может быть использован для осуществления данного инвестиционного проекта (например, ставка по инвестиционным кредитам [20]); · ожидаемый уровень доходности инвестиционного капитала с учётом всех рисков. Перечисленные варианты ставок различаются между собой главным образом степенью риска. В отдельных случаях её значение может выбираться различным для разных шагов расчёта. Такая переменная норма целесообразна в случаях переменного по времени риска и/или переменной по времени структуре капитала при оценке коммерческой эффективности инвестиционного проекта. Ставка дисконтирования должна учитывать минимально гарантированный уровень доходности (не зависящий от вида инвестиционных вложений), темп инфляции и отражающий степень риска конкретного инвестирования коэффициент, показывающий минимально допустимую отдачу на вложенный капитал (при которой инвестор предпочтёт участие в проекте альтернативному вложению тех же средств в другой проект с сопоставимой степенью риска). Риски. Классификация. Методы оценки и управления. Осуществление инвестиционных программ связано с необходимостью вложения значительных финансовых, материальных, трудовых и других ресурсов и, как правило, на относительно длительный период. Понятно, что эффект от инвестиционного решения проявит себя лишь через некоторое (иногда значительное) время. А время усиливает неопределённость перспектив и риск предпринимательства. Для принятия того или иного инвестиционного решения существенна не столько неопределённость будущего, сколько отношение к ней со стороны предпринимателей-инвесторов. Это отношение и характеризуется риском вероятностью возникновения непредвиденных финансовых потерь (снижение прибыли, доходов, потери капитала и тому подобное) в ситуации неопределённости условий инвестиционной деятельности. В настоящее время не существует общепринятой классификации рисков. Так, например, в работе Чернова В.А. “Анализ коммерческого риска” (М.: Финансы и статистика, 1998) использованы только два признака классификации: 1) источники возникновения рисков (деловой, финансовый, процентный, рыночный и случайный риск, риск, связанный с покупательной способностью, риск ликвидности). 2) зависящие и независящие от деятельности коммерческой организации. Наиболее распространена классификация рисков, приведенная на рис.2.4.

Рис.2.4. Классификация рисков [3] Е достоинство - чёткость логической системы классификации по признакам: · в зависимости от последствий рисков; · в зависимости от основной причины возникновения рисков; · по структурному признаку; · в зависимости от покупательной способности денег [31]. Связь риска с неопределённостью неоднозначна. С одной стороны, если будущее строго детерминировано, то есть, определено, то нет необходимости говорить о риске. С другой стороны, для риска важна не только вероятность того или иного исхода, но и то, будет ли он благоприятным или нет. Часто конечный выбор инвестиционного проекта зависит от представления, что является более важным для данного конкретного инвестора: доходность или надёжность, то есть меньший риск. Последней зависит от индивидуальных склонностей, предпочтений финансового менеджера и конкретной ситуации, в которой находится данный инвестор. Следовательно, для принятия инвестиционного решения надо ответить на вопросы: какова величина ожидаемого дохода; каков предполагаемый риск; компенсирует ли и насколько ожидаемый доход предполагаемый риск? Оценка риска во многом субъективна и зависит от умения инвестора оценивать ситуацию и принимать решения. Тем не менее, в мировой практике существует несколько методов изменения риска [39]. Для верного установления зон и источников риска используют методы качественных и количественных оценок инвестиционных рисков. К методам качественных оценок относятся следующие методы. 1. Метод анализа уместности затрат ориентирован на обнаружение потенциальных зон риска с учётом показателей устойчивости фирмы. В данном случае предполагается, что перерасход средств может произойти в результате: · первоначальной недооценки стоимости; · изменений границ проектирования; · различий в производительности; · увеличения первоначальной стоимости. Эти причины могут быть детализированы. После чего составляется подробный контрольный перечень затрат для всех вариантов финансирования проекта. Ассигнования же утверждаются и выделяются отдельно на каждой стадии проекта. Инвестор может оценить риск и, при необходимости, принять решение о прекращении инвестирования. 2. Метод аналогий предполагает, что при анализе проектов (в частности, строительных) обобщаются сведения об аналогичных проектах с точки зрения возникших рисков. В странах Запада этим занимаются страховые компании. В России пока сбор и обработку подобной информации берут на себя сами разработчики проектов, основываясь на статистических данных, результатах исследовательских работ проектных организаций, опросах менеджеров проектов и так далее, реже банки, ещё реже консалтинговые фирмы. При использовании этого метода существует опасность составления неполных или ограниченных сценариев срыва проекта потому, что возможные осложнения: · качественно различаются между собой; · трудно спрогнозировать их появление во времени; · их эффект становится результатом сложного взаимодействия, а поэтому может быть самым неожиданным. Для составления полной оценки инвестиционных рисков проекта разумно провести количественный анализ, при котором все отдельные типы рисков измеряются в количественных единицах, свойственных каждому из них, а затем переводятся в денежные единицы проекта в целом. Методы количественной оценки рискованности проектов. Всемирный банк рекомендует использование трёх вероятностных подходов: анализ чувствительности; анализ вариантов; метод расчёта критических точек [34]. 1. Анализ чувствительности. Многие показатели, определяющие денежные потоки проекта, основаны на распределении вероятностей и не могут быть определены с абсолютной точностью. Если изменится ключевой параметр исходных данных, например такой, как затраты на единицу продукции, то и NVP проекта изменится. Анализ чувствительности - это метод, который позволяет определить, насколько изменится NVP при заданном изменении значений переменной при неизменных значениях всех остальных показателей. Анализ чувствительности начинается с рассмотрения базового случая, который рассчитывается на основе ожидаемых значений каждого показателя. Затем значение каждого показателя изменяется на определённое количество процентов выше и ниже ожидаемого значения при неизменных остальных показателях (границы вариации составляют, как правило, плюс-минус 10-15%). Затем снова рассчитывается NVP для каждого из этих значений. В конце получившийся набор значений NVP может быть нанесён на график зависимости от изменения каждой из переменных. При анализе графиков используется простое правило: чем больше наклон графика, тем более чувствителен проект к изменению данной переменной. Если идёт сравнение результатов анализа двух разных проектов, то проект с большим наклоном графика чувствительности будет считаться более рискованным, так как у него незначительное отклонение значения показателей от ожидаемых приведёт к более серьёзному отклонению значения ожидаемой NVP проекта. Таким образом, анализ чувствительности может дать представление о рискованности проекта. В качестве ключевого показателя, относительно которого производится оценка чувствительности, может быть выбран и показатель IRR. 2. Анализ вариантов. Хотя анализ чувствительности и является наиболее распространённым методом анализа риска, тем не менее, у него есть недостатки. В общем случае риск собственно проекта зависит как от чувствительности его NVP к изменениям ключевых переменных, так и от диапазона (представлен распределением вероятности) наиболее вероятных значений этих переменных. Так как анализ чувствительности рассматривает только первый фактор, он не может быть полным. Этот недостаток восполняет вероятностный анализ, суть которого состоит в том, что для каждого параметра исходных данных строится кривая вероятности значений. Последующий анализ может идти по одному из двух направлений: путём определения и использования в расчётах средневзвешенных величин или путём построения дерева вероятностей и выполнения расчётов по каждой из возможных варьируемых величин. В этом случае появляется возможность построения ”профиля риска” проекта, то есть графика вероятностей значений какого-либо из результирующего показателей (ЧД, ВНД и тому подобное). Главным преимуществом метода является то, что он позволяет получить целый диапазон возможных значений с вероятностью их исхода, а не просто достаточно точно определить вероятность того, что NVP и IRR проекта будут больше нуля, что даёт представление о степени его рискованности. 3. Метод расчёта критических точек проекта обычно представлен расчётом так называемой точки безубыточности, применяемым по отношению к объёмам производства или реализации продукции. Смысл этого метода, как это вытекает из его названия, заключается в определении минимально допустимого (критического) уровня производства (продаж), при котором проект остаётся безубыточным, то есть не приносит ни прибыли, ни убытка. Чем ниже этот уровень, тем более вероятно, что данный проект будет жизнеспособным в условиях непредсказуемого сокращения рынка сбыта, и, следовательно, тем ниже будет уровень риска инвестора. Для использования данного метода нужно выбрать интервал планирования, на котором достигается полное освоение производственных мощностей. Затем методом итераций подбирается искомое значение объёма производства (обычно в натуральном выражении) или объёма продаж (обычно в денежном выражении). Проект признаётся устойчивым, если найденная величина не превышает 75-80% от нормального уровня [35]. Применяется также и аналитический метод расчёта точки безубыточности. Для этого необходимо подразделить текущие (производственные) затраты на условно-переменные и условно-постоянные, а затем подставить их в формулу: BEP = FC/V VC, (2.4) где BEP – величина точки безубыточности; V – выручка от реализации; FC - условно-постоянные затраты; VC - условно-переменные затраты. При определении критических точек для каждого конкретного участника проекта, вероятные убытки могут быть устранены за счёт создания запасов (резервов), возмещения страховыми выплатами. После учёта всех потенциально критических точек проекта, разработки механизмов компенсации возможных потерь, проект считается устойчивым. 4. Статистический метод оценки рисков. Сущность его заключается в построении вероятного распределения доходности и исчислении стандартного отклонения от средней доходности и коэффициента вариации. Последний и рассматривается как степень риска, связанного с соответствующим активом. Чем выше коэффициент вариации, тем более рисковым является данный проект. Для этого рассчитываются следующие показатели: Средняя (ожидаемая) доходность, как среднеарифметическая величина произведения прогнозной доходности (отдачи) на вероятность такой отдачи. Стандартное отклонение, как среднеарифметическая величина произведения разницы отклонений для каждого проекта на вероятность прогнозируемой отдачи. Коэффициент вариации, как частное от деления стандартного отклонения проекта на среднюю ожидаемую доходность. Снижение рисков. В зависимости от целей инвестиций, стиля управления, формирования инвестиционных предпочтений и установления ограничений, характерных для конкретного инвестора, теоретически возможны четыре основных пути стратегий инвестирования: избежание (одновременно означает отказ от направленности на доходность инвестиций), удержание, передача (например, передача третьим лицам) и снижение степени риска (подразумевает контролируемый уровень риска) [34]. Для снижения степени риска, то есть сокращения вероятности и объёмов потерь применяют разные приёмы, из которых наиболее распространёнными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, страхование и самострахование [3]. Под диверсификацией в широком смысле понимается сознательный подбор комбинаций инвестиционных проектов, когда достигается не просто их разнообразие, а определённая взаимозависимость динамики доходов и приемлемый уровень риска. Достоверность и полнота информации, на основе которой принимаются инвестиционные решения, является важным фактором. Любое приобретение дополнительной информации, являющейся товаром особого рода, с лихвой окупается в результате получения существенной выгоды от инвестиций. Лимитирование – установление предельно допустимой суммы средств на выполнение определённых операций, в случае невозвращения которой это несущественно отразится на финансовом состоянии предприятия. Сущностью страхования заключается в распределении ущерба между участниками страхования. Это дело платное независимо от того, наступит или нет случай потери имущества. Сэкономить на затратах по страхованию можно самострахованием. Это означает, что предприниматель решил подстраховаться сам, - создать резерв непосредственно в хозяйствующем субъекте. Вывод: Самый верный приём снижения степени риска - компетентное управление предприятием, начиная с момента создания и на всех этапах его функционирования. Во всём этом и заключается смысл искусства управления. 2.3. Проектирование и строительство складского комплекса Описание инвестиционного строительного проекта. Компания АБМ Партнер как Заказчик, уполномоченный инвестором - компанией ОАО ”АБТ Чартер”, обратилась в банк АКБ “Стандарт” с вопросом о возможности получения кредита для реализации инвестиционного проекта по строительству складского комплекса на приобретаемом ею в свою собственность с этой целью неосвоенном участке площадью 25 000 кв.м в Ленинском районе Московской области в 28км от МКАД по Каширскому шоссе стоимостью $1 052 200. Заказчик предоставил проект строительства, включающий необходимый комплекс взаимосвязанных технической и экономической документации и экономическое обоснование (ТЭО). В стандартной форме-анкете отражена необходимая информация для характеристики финансового состояния предприятий-участников проекта с расчётом показателей: коэффициента процентного покрытия, валовой и чистой прибыли, ставки налога, доходности капитала, размеров капиталовложений и амортизации, показателей роста. Упрощённый бизнес-плана по строительству складского комплекса. Комплекс представляет собой помещение суммарной площадью 2 808 кв.м и крытой рампой площадью 504 кв.м, офисное здание с помещениями площадью 230 кв.м и здание со вспомогательными помещениями площадью 312кв.м. Склад разделён на два блока: среднетемпературный (tк = -5¸+8°С) и сухой склад (tк = +15¸+18°С). Кроме того, в состав склада входят охлаждённые тамбуры, офисное помещение (S = 72м2), компрессорная (S = 72м2), и аккумуляторная (S = 72м2). Кроме тамбура имеется внутренняя перегрузочная секция (камера) с температурным режимом, как и у остальных камер данного блока (см. план-схему Приложение 5). Для укомплектования новым оборудованием будет применён лизинг от фирм-производителей: Lennox” (Франция), “HK Refrigeration” (Франция) и “Bitzer” (Германия) (см. Приложение 3). Предполагаемые расходы на основное оборудование в проекте составят: $600 000 + $191 400 (лизинг) = $791 400. Суммарная сметная стоимость на строительство в данном инвестиционном проекте равна $2 736 976. С запланированным удорожанием (то есть самострахование 40%) она составит не более: 4 580 576 х 1,4 = $6 412 807. Заказчик уполномочен инвестором решать вопрос о передаче в качестве залога для получения кредита приобретаемый им в свою собственность неосвоенный участок под строительство складского комплекса при условии предоставлении кредита со сроком погашения 5-6 лет и стоимостью (ценой) авансированного капитала не более 35%. Тогда необходимые ресурсы увеличатся: 6 412 807 х 1,35 = $8 657 290 + 3% ($232 000 на разработку бизнес-плана [7], ТЭО проекта и мониторинг проекта) ~ $8 917 000. Результаты маркетингового исследования, проведённого ОАО ”АБТ Чартер” и консалтинговой акционерной компанией АБМ Партнер, дали возможность сделать следующие выводы. На основании анализа хозяйственной деятельности компании ОАО ”АБТ Чартер”, её положения на рынке, установлено, что предприятие относится ко II группе инвестиционной привлекательности. При этом отдельные показатели находятся ниже рекомендуемых значений. Предприятие недостаточно устойчиво к колебаниям рыночного спроса на свою продукцию (услуги) и другим факторам финансово-хозяйственной деятельности. Хотя платежеспособность, доходность и финансовая устойчивость предприятия находятся на высоком уровне, следует отметить, что одновременное снижение показателей рентабельности продаж и оборачиваемости производственных активов является “диагнозом” проблем, связанных с реализацией товаров (услуг) и работой служб, связанных с маркетингом. Наблюдаемое снижение оборота компании вызывается причинами, связанными с текущей ситуацией менеджмента: Для её исправления возможности в компании имеются. В целом ситуация с клиентами и заказчиками выглядит положительной. При анализе системы управления выявлено, что качество финансового и производственного менеджмента компании ОАО ”АБТ Чартер удовлетворительное и, в основном, соответствует представлениям современного построения системы управления. Из анализа ситуации на рынке известно, что предприятие имеет шансы для дальнейшего успешного развития своей деятельности. С увеличением количества заказов закономерен рост и развитие фирмы по объёму реализованного товара (услуг). Компания должна совершенствовать свою структуру и деятельность в целом, чтобы увеличивать свои доходы. Поэтому компания будет вынуждена сокращать свои издержки, в частности, переходить от аренды складских помещений к обретению собственного складского комплекса полностью отвечающего особенностям своего бизнеса. Стоимость данного инвестиционного проекта ~ $8 917 000. Её можно рассматривать только как ориентировочную, поскольку экономическая ситуация постоянно изменяется и это требует такого же её отслеживания. Подрядчиком строительства складского комплекса данного инвестиционного проекта по результатам тендера является компания ОАО “Геострой” (г.Москва). Вывод: Так как не выявлено фактов увеличивающих риск кредитования, а финансовое состояние предприятий-участников проекта и самого проекта строительства (включая ТЭО) удовлетворительное, то для принятия окончательного решения требуется провести подробный выбор оборудования, его характеристик и технологического процесса на предприятии ОАО “АБТ Чартер”, а также оценку предлагаемого инвестиционного проекта и его экономической эффективности. ГЛАВА 3 ТЕХНОЛОГИЧЕСКАЯ (ТЕХНИЧЕСКАЯ) ЧАСТЬ Строительство любого объекта может быть начато только при наличии соответствующего проекта. Этап проектирования строительства имеет важное значение, так как от качества проекта зависит будущая эффективность работы предприятия, поэтому оно осуществляется проектными организациями, имеющими лицензии на этот вид деятельности. Проект строительства включает необходимый комплекс взаимосвязанных технической и экономической документации и проходит следующие этапы: 1. технико-экономическое обоснование (ТЭО); 2. технический проект (устанавливает основные проектные решения, определяет общую сметную стоимость строительства и основные технико-экономические показатели будущего предприятия); 3. рабочие чертежи (выполняются на основе технического проекта). В последние годы во многих случаях вместо ТЭО стал разрабатываться бизнес-план. Описание упрощённого бизнес-плана по строительству складского комплекса приведено в Главе 2. Требуется провести подробный выбор оборудования, его характеристик и технологического процесса на предприятии ОАО “АБТ Чартер”, а также оценку инвестиционного проекта и его экономической эффективности. 1. Холодильный склад. Складской комплекс представляет собой следующую конструкцию: монолитные железобетонные (ж/б) фундаменты; металлический окрашенный каркас с использованием ферм L=18м, колонн и прогонов из профильного металла, к которому крепятся теплоизоляционные пенополиуретановые (ППУ) сэндвич-панели, толщина панелей у внешних стен и потолка - 120мм, межкамерные перегородки - 80мм. Подсыпка пола из песка или гравия, на которой выполняется железобетонная плита толщиной 400мм, по которой в низкотемпературном отделении укладывается система подогрева грунта, сверху покрываемая бетонной или цементной стяжкой толщиной 50мм, далее укладывается первый слой пароизоляции, по которой с шагом в 1м укладываются деревянные лаги, между которыми располагаются ППУ маты толщиной 120мм, поверх укладывается второй слой пароизоляции, монолитное железобетонное покрытие толщиной 120мм, с последующей шлифовкой и нанесением финишного покрытия. Полы среднетемпературного и сухого склада представляют аналогичную конструкцию, но без обогрева грунта. Полы прочих помещений представляют следующую конструкцию: монолитное железобетонное покрытие толщиной 100мм с последующей шлифовкой и нанесением финишного покрытия. Предусмотрено наличие двух перегородок из противопожарных сэндвич-панелей типа “BordProfil” марки VPS-150 (минеральная вата), а над рампой - навес из окрашенного профлиста. Предварительная смета на строительство низкотемпературного склада приведена в таблице 3.1., где приняты следующие обозначения: облицовки сэндвич-панелей Ц - сталь оцинкованная d = 0,55мм; Цкр - сталь оцинкованная d = 0,55мм с лакокрасочным покрытием; Б - бумага с защитной плёнкой. Предварительная смета на строительство Табл. 3.1.

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Е

Е